Вопрос о налогообложении премий является актуальным и интересующим многих работников. Прежде чем ответить на него, необходимо разобраться, что такое премия и как она отличается от основной заработной платы.

Премия – это денежная выплата, которая выплачивается работнику сверх его базовой заработной платы за достижение высоких результатов в работе, выполнение особых задач или выдающийся профессиональный успех.

Важно отметить, что премия является дополнительным вознаграждением и не является постоянной составляющей заработной платы. Она выплачивается отдельно от основного оклада и может быть как фиксированной суммой, так и процентом от выполненной работы или выручки компании.

Теперь перейдем к самому вопросу о налогообложении премий. В России существуют определенные правила и порядок налогообложения таких доходов. Согласно действующему налоговому законодательству, премии подлежат обложению подоходным налогом, так же как и любые другие виды доходов.

Основная информация о премиях

Размер премии обычно зависит от результатов работы, производственной эффективности и других факторов, установленных работодателем. Величина премии может быть фиксированной или процентной и определяется индивидуально для каждого случая.

Важно отметить, что премия, как и основная заработная плата, является объектом налогообложения. В России премии облагаются подоходным налогом, который взимается с физических лиц в размере 13% от суммы премии.

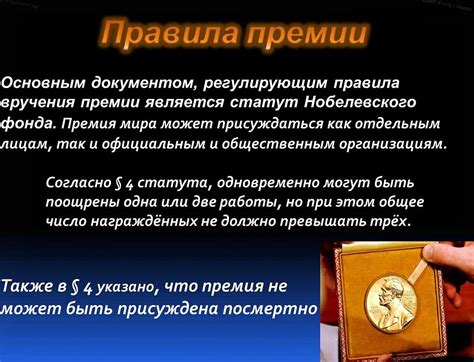

Однако существует ряд исключений и особенностей, которые могут влиять на налогообложение премий. Например, если премия выплачивается работнику в день юбилея (5, 10, 20, 25 лет службы), то она может быть освобождена от налогообложения. Также возможны другие случаи, когда премия не подлежит налогообложению в полном объеме или вовсе.

Работодатели обязаны учесть подоходный налог при выплате премий, поскольку это необходимое законодательное требование. Они должны удерживать налог с премии и перечислить его в бюджет. Работник в свою очередь должен указать полученные премии в декларации по налогу на доходы физических лиц и учесть их при расчете налоговой базы и суммы налога, подлежащей уплате.

Понятие и виды премий

В зависимости от целей и задач, премии могут быть разного вида:

- Мотивационные премии - такие премии предназначены для стимулирования работников к достижению определенных результатов или выполнению конкретных задач. Они могут быть выплачены как за индивидуальные достижения, так и за результаты работы команды или всей организации.

- Достижения премии - эти премии назначаются за значительные достижения работника, которые привели к положительным результатам для компании, например, за увеличение продаж, сокращение издержек или разработку нового продукта.

- Корпоративные премии - это премии, которые выплачиваются работникам как часть корпоративной политики. Они могут быть назначены, например, в рамках годового бонусного плана компании или в связи с праздниками или юбилеями организации.

- Регулярные премии - такие премии выплачиваются работникам на регулярной основе, например, каждый месяц или каждый квартал, в зависимости от достижения определенных целей или выполнения заданных показателей.

Важно отметить, что независимо от вида премии, они обычно являются объектом налогообложения и подлежат удержанию подоходного налога с заработной платы работника. Однако, сумма подоходного налога может различаться в зависимости от страны и местного законодательства.

Таким образом, получение премии может привести к увеличению доходов работника, но необходимо учесть возможное удержание подоходного налога и других налоговых обязательств.

Размер и условия начисления премий

Размер и условия начисления премий зависят от политики и внутренних правил каждой компании. Преимущественно премии начисляются за высокие результаты работы, достижение целей, превышение плановых показателей или особые заслуги перед организацией.

В большинстве случаев размер премий определяется в процентах от базовой заработной платы сотрудника и может варьироваться в зависимости от результата. Обычно принято устанавливать разные процентные ставки в зависимости от уровня достижения поставленных задач. Таким образом, чем выше результаты работы, тем больше сотрудник может рассчитывать на премию.

Также размер премий может варьироваться в зависимости от должности и уровня сложности работы. Топ-менеджеры и руководители обычно получают более высокие премии, чем обычные сотрудники. Это связано с большей ответственностью и влиянием на результаты компании.

Однако стоит отметить, что при начислении премий необходимо учитывать налоговые обязательства. В соответствии с законодательством, премии подлежат обложению подоходным налогом. Таким образом, сумма начисленной премии может быть уменьшена на размер подоходного налога в соответствии с действующими ставками.

Важно отметить, что сумма подоходного налога может быть разной в разных странах и зависит от уровня доходов сотрудников. Также ставка налога может меняться со временем в соответствии с изменениями законодательства.

Таким образом, при начислении и выплате премий необходимо учитывать ставки подоходного налога и соответствующие налоговые обязательства, чтобы избежать непредвиденных расходов и проблем с налоговыми органами.

Налогообложение премий

Вопрос налогообложения премий является довольно сложным и зависит от юрисдикции и законодательства вашей страны. В некоторых странах премии подлежат полному налогообложению, включая подоходный налог, как и обычная заработная плата. В других странах может быть предусмотрена специальная ставка налога на премии.

В США, например, премии подлежат обязательному налогообложению как обычный доход. Из них удерживается федеральный доходный налог, а также налоги штата и местного уровня, если таковые есть.

Однако, есть ряд случаев, когда премии могут быть освобождены от налогообложения или облагаются налогами с низкой ставкой. Например, в некоторых странах существуют "налоговые льготы на премии" для определенных категорий работников, таких как сотрудники некоммерческих организаций, публичные служащие или специалисты в определенных отраслях. Премии для этих категорий работников могут быть освобождены от налогообложения или облагаться налогами с пониженными ставками.

Если вы получили премию, вам следует обратиться к своему налоговому консультанту или юристу для получения подробной информации о налогообложении премий в вашей стране и местности.

| Страна | Статус премии | Ставка налога |

|---|---|---|

| США | Облагается налогом | Зависит от дохода и штата |

| Великобритания | Облагается налогом | Зависит от дохода |

| Германия | Облагается налогом | Зависит от дохода |

| Франция | Облагается налогом | Зависит от дохода |

Подоходный налог на премии

Платят ли с премий подоходный налог? Этот вопрос часто интересует работников, получающих различные бонусы и надбавки к зарплате.

В соответствии с действующим законодательством Российской Федерации, премии являются предметом налогообложения и подлежат уплате подоходного налога. Однако, существуют некоторые особенности расчета и уплаты данного налога на премии.

Сумма подоходного налога на премии рассчитывается и удерживается непосредственно работодателем при выплате премии. Налог начисляется на основную сумму премии и составляет 13 процентов от этой суммы.

Важно отметить, что налог на премии является обязательным, и работник не имеет права отказаться от его уплаты. Работодатель должен удерживать и перечислять налоговую сумму в бюджет в соответствии с установленными сроками и процедурами.

Исключение составляют ситуации, когда премия выплачивается по решению суда или в результате международного соглашения. В таких случаях, работодатель удерживает и перечисляет налог только с той части премии, которая превышает сумму, указанную в решении суда или международном соглашении.

Таким образом, подоходный налог на премии является обязательным налогом, который удерживается и перечисляется работодателем при выплате премии. Работнику важно быть готовым к уплате данного налога и учитывать его при планировании своих доходов.

Исключения и особенности налогообложения

При выплате премий с работников не удерживается подоходный налог, если:

- Сумма премии не превышает 4 тысячи рублей;

- Работник получает премии сверх заработной платы, но эти суммы указаны в акте о выплате и выделены отдельным расчетным листом;

- Премия выплачивается в натуральной форме, например, подарочными сертификатами или товарами;

- Премия выплачивается в соответствии с коллективным договором, локальными нормативными актами или индивидуальным договором, и эти документы не предусматривают удержание налога;

- Премия выплачивается сотрудникам после пяти лет работы в организации;

- Работник получает премию за инновации или изобретения, при этом суммы премий не указаны в акте о выплате.

В случае выплаты премий, подлежащих налогообложению, работодатель обязан удержать подоходный налог и перечислить его в бюджет.

Важно отметить, что налогообложение премий может варьироваться в зависимости от суммы выплаты и других факторов. Перед начислением и выплатой премии рекомендуется проконсультироваться с юристом или налоговым специалистом для получения точной информации о налогообложении в вашей конкретной ситуации.

Расчет подоходного налога на премии

Как правило, премии, получаемые сотрудниками, также подлежат обложению подоходным налогом. Однако, в некоторых случаях предусмотрены налоговые льготы или освобождения от уплаты налога на премии.

Для расчета подоходного налога на премии необходимо знать сумму полученных премий, ставку подоходного налога и наличие налоговых льгот, если таковые имеются.

Общая формула для расчета подоходного налога на премии выглядит следующим образом:

- Сумма полученных премий * Ставка подоходного налога = Размер подоходного налога на премии.

Если есть налоговые льготы, то формула может выглядеть иначе:

- Сумма полученных премий - Сумма налоговых льгот * Ставка подоходного налога = Размер подоходного налога на премии.

Размер ставки подоходного налога может варьироваться в зависимости от дохода и места жительства налогоплательщика. Поэтому перед расчетом необходимо проанализировать действующие законы и нормативные акты, устанавливающие ставки налога.

Расчет подоходного налога на премии важно производить правильно, чтобы избежать проблем с налоговой службой в будущем. Рекомендуется проконсультироваться со специалистом или использовать специальные онлайн-калькуляторы для точного расчета.