Артисты - неотъемлемая часть культурной жизни страны. Их талант и творчество не только радуют нас, но и приносят им финансовую выгоду. Но как обстоит дело с налогами? Платят ли артисты налоги в России?

Ответ на этот вопрос может быть неоднозначным. С одной стороны, артисты, как и любые другие граждане, обязаны платить налоги с доходов. Это означает, что они должны уплачивать налог на прибыль или налог на доходы физических лиц, в зависимости от своего статуса и формы организации деятельности.

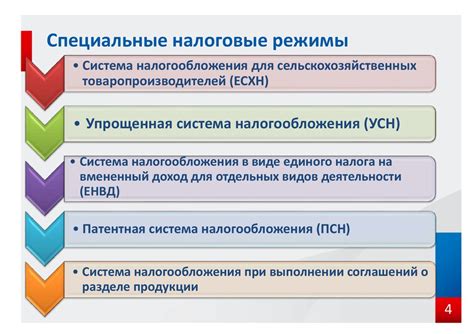

Однако, есть некоторые особенности, которые применяются к артистам. В России существует специальный налоговый режим - упрощенная система налогообложения, который может быть применен к артистам, занимающимся творческой и преподавательской деятельностью. При этом артисты могут вести учет доходов и расходов на упрощенной системе, что позволяет сократить налоговую нагрузку и упростить ведение финансовых дел.

Важно отметить, что соблюдение налогового законодательства - обязанность каждого гражданина, включая артистов. Налоги, уплаченные артистами, являются важным источником доходов государственного бюджета и способствуют развитию культуры и искусства в стране.

Общая информация о налоговых обязательствах артистов

В соответствии с законодательством Российской Федерации, артисты, вне зависимости от вида своей деятельности, обязаны выплачивать налоги. Они уплачивают налоги на общих основаниях, так же как и другие граждане страны.

Артисты могут предоставлять свои услуги как самостоятельно, так и через специальные организации, которые выступают посредниками между артистами и заказчиками услуг. В обоих случаях артисты должны регулярно подавать налоговые декларации и уплачивать соответствующие налоги.

Основным налогом, который должны платить артисты, является налог на доходы физических лиц (НДФЛ). Он начисляется на полученные артистами доходы от своей деятельности. Ставка налога составляет 13% для резидентов России и 30% для нерезидентов.

В случае, если артисты осуществляют свою деятельность через специализированные организации, такие как артистические агентства или театры, налоги могут быть уплачены этими организациями от имени артистов. В таком случае артисты могут получать доходы уже за вычетом уплаченных налогов.

Кроме НДФЛ, артисты также могут быть обязаны уплачивать другие налоги, в зависимости от специфики их деятельности. Например, в отдельных случаях артисты могут быть обязаны уплачивать единый социальный налог (ЕСН) или страховые взносы на обязательное пенсионное, медицинское и социальное страхование.

В целом, артисты обязаны вести учет своих доходов и расходов, а также подавать налоговые декларации в установленные законодательством сроки. Нарушение налоговой дисциплины может привести к наложению штрафов или других санкций со стороны налоговых органов.

| Вид дохода | Ставка НДФЛ, % |

|---|---|

| Выступления на концертах, фестивалях и других мероприятиях | 13 |

| Участие в съемках фильмов, сериалов и рекламных роликов | 13 |

| Получение гонораров за публикации в средствах массовой информации | 13 |

| Проведение мастер-классов и обучающих занятий | 13 |

Налогообложение доходов артистов в России

Налогообложение доходов артистов в России осуществляется в соответствии с законодательством страны. Артисты подлежат налогообложению как физические лица.

В России применяется прогрессивная система налогообложения, в которой ставка налога зависит от размера дохода. Доходы артистов, полученные от основной деятельности (выступления, роль в кино или театре и т. д.), облагаются налогом на доходы физических лиц.

Тарифы налога на доходы физических лиц (НДФЛ) варьируются в зависимости от размера дохода и могут быть разными для резидентов и нерезидентов России. Кроме того, артисты, зарегистрированные в качестве индивидуальных предпринимателей, могут применять упрощенную систему налогообложения.

Артисты, получающие доходы не только в России, но и за границей, должны учитывать налоговые соглашения, заключенные Россией с другими странами. Эти соглашения регулируют вопросы двойного налогообложения и определяют процедуры взаимного расчета налогов на доходы артистов.

Иногда артисты применяют различные методы оптимизации налоговых платежей, используя разрешенные налоговыми законами механизмы. Важно отметить, что налоговая оптимизация должна быть проведена в рамках законодательства и не вступать в противоречие с нормами и правилами налогообложения.

Таким образом, артисты в России обязаны уплачивать налоги на свои доходы, но имеют возможность выбора оптимальной системы налогообложения и применения различных механизмов налоговой оптимизации в соответствии с законодательством.

Особенности налогообложения зарубежных артистов в России

Зарубежные артисты, выступающие в России, также подлежат налогообложению в соответствии с законодательством Российской Федерации. Однако, существуют некоторые особенности, которые следует учесть.

Во-первых, для зарубежных артистов, пребывающих в России временно, применяется специальный режим налогообложения – налог на доходы, полученные в пользу нерезидентов. По этой системе артисты обязаны уплатить налог в размере 30% от своих доходов, полученных в России.

Во-вторых, налогообложение у зарубежных артистов зависит от времени их пребывания в России. Если артист находится в стране менее 183 дней в году и их доходы получены от организаторов выступлений, они обязаны платить налог только с доходов, полученных от деятельности в России.

В-третьих, зарубежные артисты также могут вступать в соглашения о предотвращении двойного налогообложения между своей страной и Россией. Такие соглашения предусматривают особые процедуры и правила налогообложения для артистов, упрощая им выплату налогов.

Следует отметить, что налогообложение зарубежных артистов является сложной и многогранной темой, требующей учета множества факторов, таких как договоры и соглашения между странами, вид деятельности артиста и сроки пребывания в России. Для обеспечения правильного налогообложения, зарубежные артисты могут обратиться к специалистам – налоговым консультантам или бухгалтерам, которые окажут им профессиональную помощь и подскажут все нюансы налогообложения в России.

Использование специальных налоговых режимов артистами

Согласно УСН, артисты могут платить налог только на доходы без учета расходов. Такой подход позволяет уменьшить налоговые платежи и сохранить большую часть дохода.

Артисты также могут использовать патентную систему налогообложения. Суть данного режима заключается в том, что артист оплачивает фиксированную сумму налога в зависимости от выбранной категории, без учета своих доходов. Такая система дает возможность снизить налоговое давление.

Выбор налогового режима зависит от специфики деятельности артиста и его предпочтений. Некоторым артистам выгоднее использовать УСН, поскольку она позволяет учесть значительные расходы на оборудование и затраты на профессиональную деятельность. Другим артистам может быть выгоднее выбрать патентную систему, особенно если они имеют стабильный доход, который они могут превысить в рамках выбранной категории.

Однако, при выборе специальных налоговых режимов, артисты также должны соблюдать определенные условия и правила. Например, для использования системы УСН общая сумма доходов артиста за прошлый год не должна превышать определенную сумму (обновляется ежегодно). Также, при использовании патентной системы, артист должен регулярно покупать и получать патент, что также требует дополнительных финансовых затрат.

В целом, использование специальных налоговых режимов позволяет артистам снизить свою налоговую нагрузку и сохранить большую часть своего дохода. Однако, прежде чем выбрать и использовать определенный налоговый режим, артисты должны ознакомиться с соответствующими правилами и условиями, а также проконсультироваться с налоговым консультантом или специалистом по налогообложению.

Плюсы и минусы налогообложения для артистов в России

Налогообложение для артистов в России имеет свои плюсы и минусы, которые влияют на доходы и статус артистов в обществе. Ниже приведены некоторые из них:

Плюсы налогообложения для артистов:

- Социальная защита: артисты, которые уплачивают налоги, имеют право на медицинскую помощь, пенсионное обеспечение и другие социальные льготы.

- Профессиональный рост: официальные доходы, которые артисты декларируют при уплате налогов, могут дать им возможность получать государственные гранты и субсидии для дальнейшего развития своей карьеры.

- Доверие общества: уплата налогов является показателем моральности и ответственности артистов, что положительно влияет на общественное мнение о них и их работе.

Минусы налогообложения для артистов:

- Высокая налоговая ставка: для артистов с высокими доходами налогообложение может быть существенным бременем и уменьшить их общую прибыль.

- Сложности с учетом доходов: многие артисты получают доходы от различных источников, что может осложнить учет доходов и расходов при подаче налоговой декларации.

- Необходимость самостоятельного учета: артисты должны самостоятельно следить за учетом доходов и уплатой налогов, что может потребовать дополнительного времени и ресурсов.

В целом, налогообложение для артистов в России имеет как плюсы, так и минусы. Оно обеспечивает социальную защиту и возможности для развития карьеры, но также может представлять некоторые сложности и финансовые обременения. Каждый артист должен самостоятельно принять решение о том, как считает нужным уплачивать налоги и каким образом они могут повлиять на его работу и жизнь.

Завершающая информация о платежных обязательствах артистов

В России артисты обязаны уплачивать налоги в соответствии с законодательством о налогах и сборах.

Одной из основных форм налогообложения для артистов является налог на доходы физических лиц. Согласно действующему законодательству, артисты обязаны выплачивать налог на свои гонорары и доходы, полученные от выступлений, концертов и других профессиональных деятельностей.

Размер налогового платежа зависит от суммы полученного дохода и прогрессивно увеличивается по мере роста дохода. Артисты обязаны самостоятельно расчитывать и уплачивать налоги, обращаясь в налоговые органы.

Важно отметить, что артисты обязаны вести бухгалтерию и вести учет своих доходов и расходов. Это необходимо для правильного расчета налогов и предоставления налоговой декларации.

Кроме налога на доходы физических лиц, артисты также могут быть обязаны уплачивать другие налоги и сборы, связанные с организацией своей деятельности. Например, если артист является индивидуальным предпринимателем, он должен будет уплачивать налог на прибыль организации.

В целом, артисты в России имеют платежные обязательства и обязаны уплачивать налоги в соответствии с законодательством. Нарушение налоговых правил влечет за собой ответственность, вплоть до уголовного наказания.