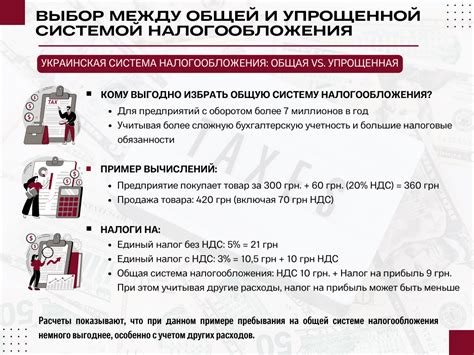

НДС и упрощенная система налогообложения – два основных вида налогообложения, применяемых в Российской Федерации. НДС является универсальным налогом, который облагает все товары и услуги, позволяя получать государству значительные доходы. Упрощенная система налогообложения призвана облегчить налогообложение для малого и среднего бизнеса, упрощая процедуры подачи отчетности и списание расходов.

Несмотря на отличительные особенности каждого из этих видов налогообложения, их совмещение является возможным в некоторых ситуациях. Однако, соблюдение необходимых условий и правил является обязательным требованием. Плательщики НДС могут выбрать упрощенную систему налогообложения, если сумма их доходов за предыдущий год не превышала установленный предел, который в настоящее время составляет 150 млн рублей. Такой переход позволяет сэкономить на уплате НДС в будущем, однако требует внесения определенных изменений в организационную структуру и документооборот.

Важно знать, что совмещение НДС и упрощенной системы налогообложения может быть невозможным для некоторых видов деятельности и организационных форм. Например, юридические лица, занимающиеся определенными видами деятельности, такими как осуществление международных перевозок и деятельность по передаче телекоммуникационных услуг, не могут применять упрощенную систему налогообложения.

В целом, совмещение НДС и упрощенной системы налогообложения является возможным и может быть выгодным для определенных категорий налогоплательщиков. Однако перед принятием такого решения рекомендуется тщательно изучить все условия и требования, а также проконсультироваться с ком

Возможно ли совмещение НДС и упрощенной системы налогообложения?

Вопрос о возможности совмещения НДС и УСН встает в тех случаях, когда предприниматель участвует в разных видах деятельности, требующих разных форм налогообложения. В этом случае совмещение НДС и УСН может быть ограничено или невозможно.

Согласно действующему законодательству, предприниматели, работающие по УСН, не обязаны уплачивать НДС и не могут включать его в стоимость своих товаров или услуг. Это связано с тем, что УСН предполагает уплату налога на доход, а не на продажу товаров или услуг. При этом, если предприниматель осуществляет деятельность, требующую уплаты НДС, например, поставка товаров или оказание услуг, он должен будет перейти на общую систему налогообложения и выполнять все соответствующие требования.

Таким образом, в общем случае совмещение НДС и УСН является невозможным. Каждая из этих систем налогообложения предусматривает свои специфические требования и порядок уплаты налога. При этом, возможность совмещения может быть рассмотрена в определенных исключительных случаях, когда предприниматель занимается несколькими видами деятельности, осуществляемыми по разным системам налогообложения, и эти виды деятельности могут быть правильно разграничены для целей налогообложения.

Различия между НДС и упрощенной системой налогообложения

Основные различия между НДС и УСН можно выразить в следующих аспектах:

| Критерий | НДС | УСН |

|---|---|---|

| Объект налогообложения | Товары и услуги | Доходы |

| Налоговая ставка | 20%, 10% (для отдельных категорий) | 6% (доходы определенных категорий) |

| Облагаемая база | Стоимость товаров и услуг | Доходы от реализации товаров, работ и услуг |

| Возможность вычетов | Возможно получение налоговых вычетов по определенным расходам | Отсутствие возможности получения налоговых вычетов |

| Режим учета | Двойной (начисление и вычет) | Упрощенный (установление и учет) |

НДС и УСН имеют разные преимущества и недостатки, а также применяются к разным категориям предпринимателей. Выбор между этими системами налогообложения зависит от специфики бизнеса и его потребностей. Перед принятием решения о выборе налоговой системы, рекомендуется проконсультироваться с налоговыми специалистами или юристами для понимания всех последствий и требований, связанных с каждой системой.

Возможность применения НДС при упрощенной системе налогообложения

Применение НДС в сочетании с УСН может быть актуальным для предпринимателей, осуществляющих международную торговлю или работающих с большими организациями, которые требуют наличие НДС в документах.

В составе УСН есть два патента, в рамках которых, действует возможность использования НДС:

| Патентная система | Единый налог |

|---|---|

| Предприниматель получает патент на уплату упрощенного налога и в данном случае обязан применять НДС со своими клиентами. Вместе с патентом предприниматель платит небольшую фиксированную сумму налога в начале каждого квартала, без учета оборота. | Предприниматель выбирает систему ЕНВД и также имеет возможность применять НДС. Однако стоит отметить, что ставка налога для данной системы выше, чем для патента. |

В целом, применение НДС при упрощенной системе налогообложения может быть выгодным решением для определенных видов предпринимательской деятельности и в зависимости от потребностей бизнеса. Однако перед принятием такого решения стоит проконсультироваться со специалистами и изучить риски и преимущества данного подхода.

Ограничения и условия совмещения НДС и упрощенки

Совмещение НДС и упрощенной системы налогообложения (упрощенка) в России возможно только при соблюдении определенных условий и ограничений. Ниже представлена таблица с основными требованиями для совмещения этих двух систем.

| Ограничение | Условие |

|---|---|

| Объем доходов | Упрощенный налоговый режим применяется только к организациям и индивидуальным предпринимателям, у которых сумма доходов за год не превышает установленный лимит. В случае превышения этого лимита, организация или ИП должны перейти на обычную систему налогообложения, включая НДС. |

| Объем закупок | Упрощенка предусматривает ограничения в объеме закупок у поставщиков. Если сумма всех закупок организации или ИП за месяц превысит установленный порог, то они обязаны начислить и уплатить НДС по этим закупкам. |

| Виды деятельности | Для некоторых видов деятельности, таких как торговля оптовая и розничная, оказание услуг в области гостиничного хозяйства, учебная деятельность и другие, совмещение НДС и упрощенки запрещено. В таких случаях, организация или ИП должны применять обычную систему налогообложения с учетом НДС. |

Важно отметить, что при совмещении НДС и упрощенной системы налогообложения необходимо строго соблюдать требования законодательства и представлять соответствующую отчетность в налоговую службу. Нарушение условий совмещения может привести к налоговым санкциям и штрафам.