В мире экономики и финансов существует немало спорных тем и дебатов. Одной из таких тем является вопрос о том, действительно ли рыночная стоимость компаний может быть ниже их балансовой стоимости. В конце концов, ведь балансовая стоимость представляет собой официальную оценку активов и обязательств компании, которая определяется в соответствии с установленными правилами и стандартами.

Однако, оценка рыночной стоимости компании совершенно иная процедура, основанная на спросе и предложении, инвесторском поведении и ожиданиях рынка. Это субъективная оценка, которая может меняться в зависимости от различных факторов, включая внешние экономические условия, политическую ситуацию и изменения в бизнес-стратегии компании.

В сердце этой дискуссии лежит вопрос: действительно ли рыночная стоимость компании может быть ниже ее балансовой стоимости? Мнения на этот счет расходятся. Одни эксперты утверждают, что такая ситуация возможна, особенно в периоды экономического спада или нестабильности, когда инвесторы не уверены в будущем развитии компаний и снижают свои ожидания относительно получаемых доходов.

Определение понятий

В данном разделе мы познакомимся с терминологией, выражениями и понятиями, которые связаны с изучаемой темой. Мы разберемся в основных терминах и определениях, которые помогут нам лучше понять процесс сравнения рыночной стоимости с балансовой и выяснить, насколько реальны или могут оказаться иллюзией представления о данных значениях.

Причины возникновения разногласий в оценке стоимости

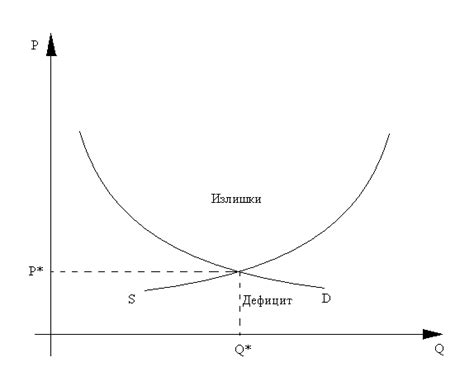

Во-первых, различия в оценке стоимости могут быть обусловлены изменениями на рынке. Рыночная ситуация постоянно меняется и подвержена воздействию различных факторов, таких как спрос и предложение, конъюнктура рынка, инфляция и другие экономические и политические условия. В результате этих изменений рыночная стоимость может как увеличиваться, так и снижаться, что отразится на разнице между рыночной и балансовой оценками.

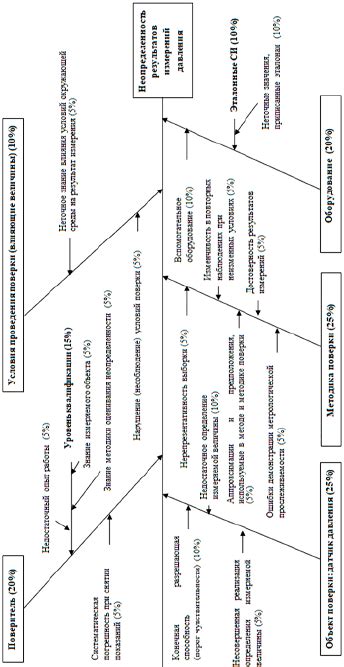

Во-вторых, субъективные факторы могут играть роль в оценке стоимости. Различные оценщики могут использовать разные методы и подходы для определения стоимости имущества или бизнеса, что в конечном итоге может привести к разногласиям. Некоторые оценщики могут считать, что определенные факторы влияют на стоимость больше, чем другие, что приводит к различным оценкам. Более того, субъективные предпочтения, опыт и знания оценщика также могут влиять на его оценку.

Кроме того, разногласия могут возникнуть из-за различной интерпретации данных и информации. Разные источники и исходные данные могут предоставить разное представление о состоянии рынка и имущества, что может привести к разным оценкам стоимости. Разногласия могут возникнуть также из-за разного понимания понятий и терминов, которые используются в оценке, и неправильной интерпретации этих понятий.

- Изменения на рынке;

- Субъективные факторы;

- Различная интерпретация данных и информации.

Формирование рыночной цены: процесс и факторы

Факторы, которые влияют на формирование рыночной цены, могут быть разнообразными. Одним из ключевых факторов является уровень конкуренции на рынке. Если на рынке существует большое количество поставщиков, способных предложить аналогичные товары или услуги, то цена на них будет склоняться к нижней границе. С другой стороны, если предложение ограничено, например, из-за недостатка ресурсов или специализированных навыков, то цена на такие товары или услуги может быть выше.

Кроме уровня конкуренции, на формирование цены влияют и другие факторы. Среди них можно выделить себестоимость производства или предоставления услуги, уровень спроса на рынке, самостоятельные предпочтения потребителей, инфляция, изменения в законодательстве и экономической политике. Все эти факторы взаимодействуют и формируют рыночную цену, которая может быть как выше, так и ниже балансовой стоимости.

Таким образом, формирование рыночной цены – это сложный и динамичный процесс, который подвержен влиянию множества факторов. Понимание этих факторов поможет более точно оценить рыночную цену на товары или услуги и принять обоснованные решения в сфере экономики и бизнеса.

Анализ факторов, определяющих расхождение между соответствующими показателями

Влияние маркетинговых условий на перемену цен

Одним из ключевых факторов, определяющих разницу между текущей рыночной стоимостью и фиксированным балансовым показателем, являются маркетинговые условия, которые могут привести к изменению спроса на товар или услугу. Факторы, такие как конкуренция, сезонные колебания, изменения вкусов и предпочтений потребителей, а также масштабные маркетинговые кампании, могут привести к изменению цен на рынке, даже если основные факторы балансовой стоимости остаются неизменными. Таким образом, расхождение между рыночной и балансовой стоимостью может быть обусловлено влиянием маркетинговых факторов.

Волатильность финансовых рынков и ее влияние на инвестиционные оценки

Еще одним фактором, который может привести к расхождению между рыночной и балансовой стоимостью, является волатильность финансовых рынков. Флуктуации цен на активы, изменения процентных ставок и другие факторы, связанные с финансовыми рынками, могут повлиять на инвестиционные оценки и привести к изменению рыночной стоимости. Следовательно, даже если балансовая стоимость остается постоянной, рыночная стоимость может быть подвержена изменениям из-за финансовой нестабильности.

Влияние факторов макроэкономической среды

Факторы макроэкономической среды, такие как инфляция, денежная политика и экономический рост, также могут оказывать влияние на разницу между рыночной и балансовой стоимостью. Если экономические условия меняются, это может привести к изменению цен на товары и услуги, несмотря на отсутствие изменений в балансовых показателях. Такое расхождение между стоимостью, определенной на основе макроэкономических факторов, и стоимостью, рассчитанной по балансовым данным, может спровоцировать несоответствие между продажной ценой и стоимостью активов в бухгалтерии компании.

Влияние технологических новаций на оценку активов

Расхождение между рыночной и балансовой стоимостью может быть обусловлено также и влиянием технологических инноваций. Введение новых технологий, улучшение продуктов и развитие новых рынков могут повлиять на оценку активов и привести к изменению их рыночной стоимости. Если балансовая стоимость не учитывает эти технологические изменения, то она может не отражать реальную стоимость активов на рынке.

Таким образом, различные факторы, включая маркетинговые условия, финансовую волатильность, макроэкономические факторы и технологические инновации могут оказывать влияние на разницу между рыночной и балансовой стоимостью активов и услуг.

Иллюзия недооцененной рыночной стоимости: миф или действительность?

Некоторые эксперты утверждают, что идея о недооцененной рыночной стоимости активов, которая могла бы оказаться ниже их балансовой стоимости, является лишь иллюзией. Такие специалисты аргументируют, что рынок в целом стремится к эффективности и не допускает регулярного возникновения значительных отклонений между рыночной и балансовой стоимостью активов. В этом контексте, понятие "ниже балансовой стоимости" может быть заменено на "недооцененная стоимость".

Однако, противники этой точки зрения считают, что иллюзия рыночной стоимости ниже балансовой существует и может наблюдаться на практике. Они указывают на различные факторы, такие как неполная информация, эмоциональные реакции инвесторов и манипуляции рынком, которые могут привести к значительным различиям между оценками рыночной и балансовой стоимости активов. В контексте этого спора, термины "миф" и "действительность" подразумевают возможность существования или отсутствия такой иллюзии.

Итак, вопрос о существовании иллюзии рыночной стоимости ниже балансовой остается открытым для дальнейших исследований и обсуждений. Подходы к этому вопросу могут быть разными, и понимание его важности в контексте экономики и финансовых рынков продолжает привлекать внимание специалистов.

Практические примеры размышлений об оценке стоимости активов

В данном разделе мы рассмотрим несколько практических примеров, которые помогут нам лучше понять процесс оценки стоимости активов. Мы не будем фокусироваться на конкретных определениях, а скорее представим общую идею размышлений в данной области.

Допустим, у нас есть компания, которая производит и продает мебель. Одним из ее активов являются производственные помещения, где осуществляется процесс создания мебели. Вопрос оценки стоимости данных активов может возникнуть, например, в случае, если компания решит продать или арендовать эти помещения.

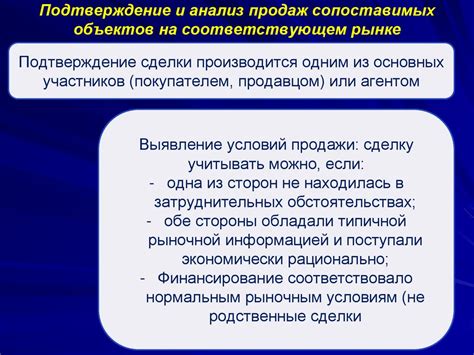

Одним из способов оценки может быть анализ рыночной ситуации: исследование цен на аналогичные объекты недвижимости в данном регионе, с учетом их технического состояния, площади и прочих факторов. Однако, оценка стоимости не может быть ограничена только рыночными данными.

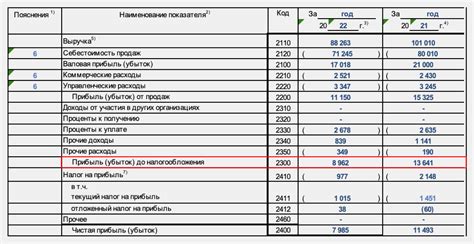

Другой подход к оценке стоимости активов может быть связан с текущим состоянием компании и ее финансовыми показателями. Например, можно рассмотреть долгосрочное финансовое планирование компании и оценить, какую прибыль она может получить от использования данных активов.

Кроме того, стоимость активов может зависеть и от специфических факторов, связанных с самой компанией. Например, компания может иметь уникальные технологии или патенты, которые делают ее активы более ценными. В этом случае, оценка стоимости активов может быть связана с анализом конкурентного преимущества компании на рынке.

Таким образом, оценка стоимости активов - это комплексный процесс, включающий в себя анализ не только рыночной ситуации, но и внутренних факторов компании. Только учет всех этих аспектов позволяет получить более точную оценку стоимости активов и принимать обоснованные решения в области финансового планирования и управления активами компании.

Использование разницы в оценке активов в пользу инвесторов

Данная статья рассмотрит возможность использования разницы в оценке активов на рынке в пользу инвесторов, сфокусировавшись на преимуществах, которые это может принести.

Активы - это важная составляющая любого бизнеса или инвестиционного портфеля, их стоимость имеет прямое влияние на доходность и рентабельность. Оценка активов бывает довольно сложным процессом, и часто возникают расхождения между балансовой и рыночной стоимостью активов.

Использование разницы в оценке активов может оказаться выгодным для инвесторов, позволяя приобретать активы по более низкой цене и, в итоге, получать большую прибыль при их последующей реализации. Более низкая рыночная стоимость может быть следствием различных факторов, таких как временные тренды, финансовые кризисы или недостаточная осведомленность инвесторов о действительной ценности активов.

Важно отметить, что использование такой разницы в оценке активов требует определенных навыков и аналитической квалификации. Инвесторы должны тщательно исследовать и анализировать факторы, влияющие на рыночную стоимость активов, чтобы убедиться в их действительной ценности и потенциале роста.

Также важно понимать, что разница в оценке активов может быть временной и может изменяться со временем. Поэтому инвесторы должны постоянно отслеживать и анализировать изменения на рынке, чтобы сделать наиболее выгодные инвестиционные решения.

Использование разницы в оценке активов в пользу инвесторов является одной из стратегий, которую можно применять на рынке. Она требует аккуратных и точных исследований, но может принести значительные выгоды в виде более высокой прибыли и успешных инвестиций.

Вопрос-ответ

В чем заключается разница между рыночной и балансовой стоимостями?

Рыночная стоимость - это цена, по которой товар или актив может быть продан или куплен на открытом рынке. Балансовая стоимость - это стоимость, которая указывается в бухгалтерской отчетности компании и основана на принципах бухгалтерии. Обычно балансовая стоимость определяется с учетом стоимости приобретения актива, его износа и амортизации.

Почему рыночная стоимость может быть ниже балансовой?

Рыночная стоимость может быть ниже балансовой по ряду причин. Например, это может быть вызвано спадом спроса на данный товар или актив, появлением новых конкурентов на рынке или изменениями в экономической ситуации. Также, если компания завысила свою балансовую стоимость активов при оценке, то рыночная стоимость может оказаться ниже указанной в отчетности.

Каковы последствия, если рыночная стоимость ниже балансовой?

Если рыночная стоимость ниже балансовой, это может привести к отрицательным последствиям для компании. Например, если она решит продать активы по рыночной цене, то это может привести к убыткам. Компания также может столкнуться со сложностями при привлечении заемных средств, так как банки и инвесторы могут сомневаться в реальной стоимости активов компании.

Как можно оценить рыночную стоимость активов компании?

Оценивать рыночную стоимость активов можно с помощью различных методов. Например, компания может провести маркетинговое исследование для определения спроса на свои товары или услуги, изучить конкурентов и их ценообразование. Также можно использовать данные о продажах похожих активов на рынке или обратиться к профессиональным оценщикам, чтобы получить экспертную оценку.