Соблюдение налоговых правил и умение правильно управлять списанием средств - важные компетенции для эффективного ведения бизнеса. В современном мире, где налоговые ставки весьма значительны, практика урегулирования налоговых обязательств становится все более разнообразной и инновационной.

Прогрессивные предприниматели постоянно стремятся к поиску новых возможностей для оптимизации налогообложения. Одним из таких инновационных механизмов стало списание с 26% на 20% счет. Компаниям, применяющим эту стратегию, удается снизить налоговую нагрузку, что в свою очередь способствует росту прибыльности и конкурентоспособности.

Списывание налогов на счет 20% - это выгодная возможность, обеспечивающая предприятию большую финансовую свободу и расширенные возможности для развития и инвестирования. Этот инновационный подход позволяет оптимизировать налоговое бремя, сфокусироваться на более эффективных бизнес-стратегиях и выступить на рынке с сильным конкурентным преимуществом.

Изменения порядка учета налоговых скидок

В данном разделе мы рассмотрим перспективные изменения в учете налоговых скидок, которые позволят снизить налогообложение с 26% до 20%. Законодательство РФ предусматривает изменение правил учета налоговых вычетов, что отразится на способах и порядке списания налогов для юридических лиц.

Одним из ключевых аспектов нововведений является увеличение доступности налоговых вычетов, позволяющих уменьшить налоговую нагрузку на предприятия. Это позволит стимулировать развитие бизнеса, привлечение инвестиций и улучшение экономической ситуации в стране в целом.

В рамках изменений будут введены новые условия, сроки и порядок предоставления налоговых скидок. Вычеты будут доступны для определенных категорий предприятий, в зависимости от отрасли, масштаба деятельности и других факторов.

| Особенности новых правил учета налоговых скидок: |

| - Снижение налоговой ставки с 26% до 20% |

| - Увеличение доступности налоговых вычетов |

| - Введение новых условий и сроков предоставления скидок |

С учетом этих изменений предприятия получат возможность более эффективно использовать свои финансовые ресурсы, что способствует улучшению условий работы бизнеса и повышению экономической стабильности.

Конечные положительные результаты новых правил списания налогов ожидаются в ближайшие годы, когда предприятия смогут в полной мере воспользоваться новыми возможностями по снижению общей налоговой нагрузки и улучшению своего финансового положения.

Новые условия налогового вычета для граждан

В настоящее время граждане имеют возможность воспользоваться новыми правилами налоговых вычетов. Они позволяют получать значительные льготы при уплате налогов, что положительно сказывается на финансовом положении населения.

- Уникальные условия налогового вычета

- Основные преимущества для граждан

- Снижение налоговой нагрузки на население

- Инновационные механизмы налогового вычета

- Улучшение качества жизни через налоговые преференции

Новые правила налогового вычета позволяют гражданам не только снизить сумму уплачиваемых налогов, но и эффективно вести свою финансовую стратегию. Главное преимущество данных правил заключается в их высокой гибкости и адаптивности к индивидуальным потребностям каждого налогоплательщика.

- Увеличение доступности высококачественных услуг

- Стимулирование личного финансового роста

- Расширение возможностей для покупки недвижимости

- Получение дополнительных вознаграждений и бонусов

Введение новых правил налогового вычета является ключевой мерой государства по поддержке населения и стимулированию развития экономики. Этот механизм помогает гражданам повысить свой уровень жизни, обеспечивая им дополнительные возможности для реализации своих финансовых потребностей и целей.

Изменения в налоговом законодательстве: что следует учесть при вычете налогов

Одно из главных нововведений заключается в изменении процентов при списании налогов. Ранее была возможность списывать 26% налогов на 20% счет. Однако, в связи с недавними изменениями в законодательстве, проценты для списания налогов были изменены. Новые правила отныне позволяют списывать налоги на 20% счет с использованием других процентных ставок.

- Основная суть изменений заключается в возможности получения более выгодных условий при вычете налоговых платежей.

- Обновленные правила предоставляют налогоплательщикам более гибкие варианты для минимизации налоговых обязательств.

- Изменение процентных ставок при списании налогов является важным аспектом налогового планирования и требует внимательного изучения.

В свете этих изменений, налогоплательщикам рекомендуется обратиться к профессиональным консультантам по налоговому праву, чтобы узнать подробности и оценить все возможности, которые сейчас предоставляет налоговое законодательство. Хорошо продуманная стратегия списания налогов может значительно снизить налоговую нагрузку и помочь экономить средства.

Какие расходы теперь допускается списывать с налогового счета с более выгодной ставкой

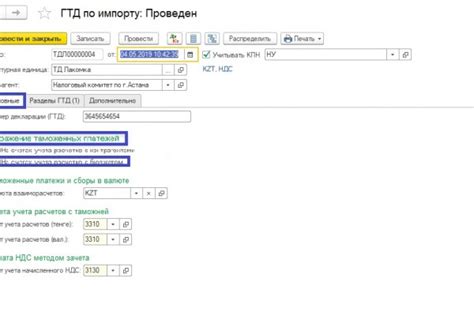

В данный момент у налогоплательщиков есть возможность списывать определенные расходы с налогового счета с более выгодной ставкой в размере 20%. Это позволяет значительно сократить затраты и оптимизировать налогообложение.

Вопрос о том, какие конкретно расходы можно учесть при списании налогов на счет с 20% ставкой, является важным для многих налогоплательщиков. В данном разделе мы рассмотрим основные категории расходов, которые теперь допускается учесть при составлении налоговой отчетности.

1. Расходы на образование: в данную категорию включаются затраты на получение образования, профессиональную переподготовку, курсы, тренинги и другие формы обучения.

2. Расходы на медицинское обслуживание: сюда относятся основные медицинские расходы, включая лечение, приобретение медикаментов, страховые взносы, а также расходы на перевозку и проживание во время лечения.

3. Расходы на благотворительность: добровольные пожертвования, взносы в фонды и организации, которые имеют благотворительный характер, могут быть учтены при составлении налоговой отчетности.

Обратите внимание, что указанный перечень не является исчерпывающим. Законодательство может предусматривать дополнительные категории расходов, которые также могут быть списаны с налогового счета с 20% ставкой. Рекомендуется обратиться к специалистам или ознакомиться с актуальными нормативными документами для получения полной информации по данному вопросу.

Преимущества новых условий учета налогов на 20%

В данном разделе мы рассмотрим основные преимущества и выгоды, которые предоставляют новые правила учета налогов на 20%. Здесь мы обсудим, как данные изменения позволяют значительно улучшить финансовое положение и снизить налоговую нагрузку для предприятий и физических лиц.

Первым преимуществом новых правил является возможность сокращения налоговых платежей на 20%. Это означает, что предприятия и частные лица теперь смогут списать налоговую сумму на 20% меньше, что приводит к снижению налоговых выплат и увеличению доступных средств для инвестиций, развития бизнеса или личных целей.

Вторым важным преимуществом является упрощение процедуры учета налогов. Новые правила облегчают процесс подсчета и списания налоговых сумм на 20% в рамках бухгалтерии и налоговой отчетности. Это значительно упрощает бухгалтерский учет и снижает риски ошибок в процессе подсчета налоговых обязательств.

Третьим преимуществом является возможность более эффективного планирования финансовых ресурсов. Благодаря возможности списывать налоги на 20% физические лица и предприятия имеют больше свободы в управлении своими финансами и распределении доступных средств. Это позволяет более гибко адаптировать бюджет и расходы под текущие потребности и стратегические цели.

В четвертых, новые правила позволяют повысить конкурентоспособность предприятий. За счет снижения налоговых платежей на 20%, они имеют больше ресурсов для инноваций, обучения персонала, маркетинга и других стратегических действий, которые могут способствовать росту и развитию. Это позволяет улучшить позицию на рынке и привлечь больше клиентов и партнеров.

Вопрос-ответ

Какие правила установлены для списания налогов?

В статье рассказывается о возможности списания налогов на 20% счет, вместо обычной практики списания на 26%. Указывается, что данная мера предусматривается для определенных групп налогоплательщиков, например, индивидуальных предпринимателей.

Какие преимущества имеют налогоплательщики, которые могут списывать 26% на 20% счет?

Согласно статье, основным преимуществом для налогоплательщиков, которые могут списывать налоги на 20% счет, является снижение налоговой нагрузки по сравнению с обычной практикой списания на 26%. Это позволяет им сократить сумму налоговых платежей и увеличить финансовую эффективность своей деятельности.

Какие группы налогоплательщиков имеют право на списание налогов на 20% счет?

Статья упоминает, что право на списание налогов на 20% счет имеют определенные категории налогоплательщиков, включая индивидуальных предпринимателей. Однако, более подробные сведения о группах налогоплательщиков, которым это право предоставляется, не приводятся.

Какие условия необходимо соблюсти для того, чтобы воспользоваться списанием налогов на 20% счет?

Статья упоминает, что налогоплательщики должны соответствовать определенным условиям, чтобы иметь возможность списывать налоги на 20% счет. Однако, конкретные условия не приводятся в статье. Для получения подробной информации рекомендуется обратиться к налоговым органам или специалистам в данной области.

Какие риски связаны с использованием возможности списывать налоги на 20% счет?

Статья не описывает конкретных рисков, связанных с использованием данной возможности списания налогов на 20% счет. Однако, возможно, что использование этой меры может потребовать дополнительных усилий и контроля со стороны налогоплательщиков для соблюдения необходимых требований и правил. Поэтому, перед использованием данного способа списания рекомендуется обратиться за консультацией к специалистам, чтобы избежать возможных ошибок и негативных последствий.