В современной экономике деятельность предприятий сопровождается целым рядом налоговых обязательств, которые накладываются на различные участники этого процесса. Один из таких налогов - НДС, оказывает существенное влияние на финансовую сторону производства и реализации товаров. Однако, возникает вопрос: кто именно несет обязательства по уплате НДС в рамках процесса продажи товаров?

Изучение данной проблематики представляет научный интерес, поскольку позволяет выяснить, на какой точно стадии производства и реализации товаров возникают обязательства по уплате НДС, а также кто несет эти обязательства. Таким образом, исследование даст полное представление о роли налога при продаже товара без использования прямых определений, а скорее применением дополнительных синонимов для понятий "платить", "производитель" и "НДС".

В контексте данного исследования, можно выделить две главные стороны - производителя и потребителя. Оба этих участника субъективно взаимодействуют друг с другом, однако их роли и обязанности по уплате НДС носят отличающийся характер. Важно отметить, что производитель - ключевой участник процесса, ответственный за создание и предоставление товаров на рынке. Потребитель, в свою очередь, является конечным потребителем товаров и является активным участником процесса продажи.

Процесс оплаты НДС в рамках налогообложения

В данном разделе рассмотрим основные этапы, которые сопровождают процесс оплаты налога на добавленную стоимость (НДС) в системе налогообложения, уделяя внимание различным этапам и нюансам данного процесса.

Важным аспектом, затрагиваемым в системе налогообложения, является оплата НДС, налагаемого на товары и услуги. Этот налог взимается с производителей и поставщиков и в конечном итоге перекладывается на потребителя, который оплачивает налог в рамках итоговой цены товара или услуги.

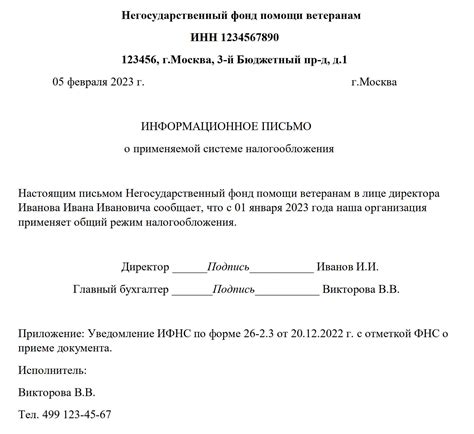

Процесс оплаты НДС включает несколько этапов. Первоначально, производитель товара или оказывающий услугу регистрируется в качестве налогоплательщика и получает свой уникальный идентификатор, известный как ИНН. Затем, при совершении продажи товаров или услуг, производитель включает НДС в стоимость, которую планирует получить за свои товары или услуги.

Далее, налоговый орган проверяет правильность расчетов производителя и производит возврат или удержание соответствующей суммы налога. При данной проверке, налоговые органы учитывают не только сумму НДС, но и другие параметры, такие как наличие необходимой документации и правильность оформления налоговых деклараций.

В некоторых случаях, производитель может получить возможность учесть оплаченный им НДС суммой при последующих операциях, тем самым уменьшая налоговую нагрузку. Однако, важно помнить, что оплата НДС и соблюдение требований налогового законодательства являются неотъемлемой частью бизнес-процессов и обязанностями производителей в рамках системы налогообложения.

| Этапы процесса оплаты НДС: |

|---|

| Регистрация в качестве налогоплательщика и получение ИНН |

| Включение НДС в стоимость товаров или услуг |

| Проверка налоговым органом и возможный возврат или удержание налога |

| Учёт оплаченного НДС и его влияние на последующие операции |

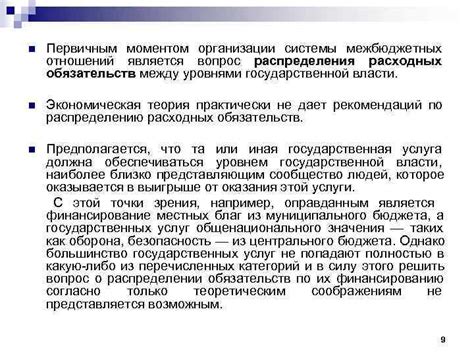

Вопрос распределения налоговых обязательств между изготовителем и клиентом

В данном разделе мы рассмотрим вопросы, связанные с переносом налоговых обязательств от производителей на потребителей и как это отражается на налогообложении.

- Перенос налогов: взаимодействие между производителем и потребителем

- Влияние налоговых обязательств на стоимость товара

- Налоговое бремя: распределение доли налога в стоимости товара

- Анализ схем переноса налога

- Эффективная оптимизация налоговых обязательств

- Недопустимость налогового мошенничества и его последствия

Влияние налоговой системы на стоимость товаров для конечного потребителя

Налоговая система может включать различные виды налогов и сборов, которые осуществляются как на производственных предприятиях, так и на торговых площадках. После того, как товар проходит все этапы производства и поставляется на рынок, накладываются налоги, которые в конечном итоге включаются в цену, уплачиваемую конечным потребителем.

Изменение налоговой ставки или введение новых налогов может привести к увеличению стоимости товаров для конечного потребителя. Это связано с тем, что компании, производящие товары, вынуждены переносить эти дополнительные расходы на цену товара. При этом, конечные потребители могут столкнуться с увеличением стоимости не только продуктов питания, но и других товаров и услуг, включая бытовую технику, одежду, автомобили и прочее.

В связи с этим, понимание того, как налоговая система влияет на цены товаров для конечного потребителя, является важным для понимания экономического состояния семей и общества в целом. Оптимальное управление налоговой системой и поиск компромиссов между интересами производителей и потребителей способствуют сохранению стабильных цен и благополучию общества.

Вопрос-ответ

Платит ли производитель НДС при продаже товара?

Да, производитель обязан уплатить НДС при продаже товара. Согласно Закону об НДС, производитель является налогоплательщиком, который взимает с покупателя НДС за проданный товар и затем передает его в бюджет.

Каков размер НДС, который платит производитель?

Размер НДС, который платит производитель, составляет 20% от стоимости товара. Это стандартная ставка НДС в России, но в некоторых случаях может применяться и другая ставка, например, 10% для некоторых видов товаров или 0% для экспорта.

Может ли производитель вычесть уплаченный НДС?

Да, производитель имеет право вычесть уплаченный НДС от суммы НДС, которую он должен передать в бюджет. Это называется возвратом НДС и позволяет производителям компенсировать сумму налога, уплаченного при покупке материалов, оборудования и услуг, необходимых для производства товаров.

Кто и как контролирует уплату НДС производителем?

Уплату НДС производителем контролирует Федеральная налоговая служба (ФНС). Она осуществляет налоговые проверки, аудиты и требует предоставления отчетности, в которой указывается сумма уплаченного и вычетного НДС. В случае нарушения законодательства о НДС, производитель будет обязан заплатить штрафы и возможно привлечен к уголовной ответственности.

Каковы основные преимущества системы НДС для производителя?

Основные преимущества системы НДС для производителя включают возможность вычета уплаченного НДС поступлений в свою пользу, что помогает снизить налоговую нагрузку, а также законность и прозрачность оплаты налогов. Кроме того, наличие НДС в цепи поставок позволяет избежать двойного налогообложения и упростить учет и отчетность для производителя.