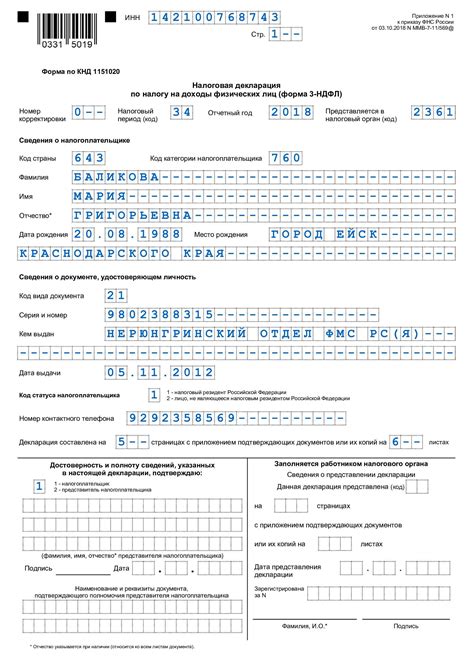

Налоговая отчетность – то гражданское обязательство, которое так или иначе встречает каждого гражданина на протяжении его жизни. Именно с помощью нее налогоплательщик осуществляет свою важную функцию перед государством – вносит свой вклад в общий пул налоговых поступлений. Однако не секрет, что не всегда заполнение декларации о налоговых платежах является тривиальной задачей. Именно поэтому возрастают требования к гражданам вплоть до изменения формы и структуры документа.

Вопросы о возможности изменения форм налоговой декларации вызывают немало проявлений споров и дебатов в кругах налогоплательщиков. Некоторые считают, что подобные изменения являются несомненным прогрессом, дарящим больше свободы заявителям и позволяющим более точно отразить свои доходы и расходы. Другие же сомневаются в их полезности, опасаясь осложнений в процессе заполнения и возможных ошибок, которые могут привести к штрафам и санкциям.

Сегодня мы рассмотрим эту тему с разных сторон и попытаемся найти ответ на вопрос: имеет ли налогоплательщик право изменять формы налоговой декларации и насколько это полезно или опасно для него самого? Будут рассмотрены и анализированы преимущества и недостатки данного процесса, а также предложены возможные решения и рекомендации в данной области.

На практике: участие налогоплательщика в изменении оформления налоговых документов

В реальной жизни налогоплательщики могут принимать активное участие в процессе изменения и улучшения визуального оформления налоговых деклараций. Это позволяет им не только вносить свой вклад в удобство использования форм, но и повышает степень их доверия к налоговой системе.

Для этого у налогоплательщиков может быть предоставлена возможность оценить различные варианты дизайна документов и выразить свои предпочтения. Возможны такие инициативы, как проведение опросов, публичные консультации и форумы, где налогоплательщики могут высказаться относительно цветовых схем, шрифтов и размещения информации на налоговых декларациях.

Важно отметить, что изменения в оформлении налоговых документов должны осуществляться с соблюдением требований закона и учитывать лучшие практики других стран. При разработке новых форм необходимо обеспечить их удобство использования для всех категорий налогоплательщиков, в том числе и людей с ограниченными возможностями.

Активное участие налогоплательщиков в изменении оформления налоговых деклараций может способствовать повышению прозрачности и понятности процедуры налогообложения. При правильной реализации этого подхода можно сократить число ошибок при заполнении деклараций и налоговых документов, что в свою очередь снизит вероятность налоговых споров и упростит взаимодействие с налоговыми органами.

- Принятие активной роли в изменении дизайна налоговых документов

- Оценка и выражение предпочтений налогоплательщиками

- Проведение опросов, консультаций и форумов

- Соблюдение законодательных требований и лучших практик

- Удобство использования для всех категорий налогоплательщиков

- Повышение прозрачности и понятности процесса налогообложения

- Сокращение ошибок и налоговых споров

Изменение форм декларации: гибкость для налогоплательщиков

В налоговой системе существует возможность налогоплательщикам изменять формы декларации, внося в нее определенные изменения. Это позволяет адаптировать декларацию к своей ситуации, обеспечивая гибкое использование налогового инструмента.

Различные формы декларации предлагают налогоплательщикам разнообразные варианты для того, чтобы они могли указать свои доходы и расходы, а также другие факторы, которые влияют на налогообложение. От выбора формы декларации зависит, какие данные будут включены, и какие налоговые льготы или обязательства будут применены к налоговой сумме.

Изменение формы декларации может быть осуществлено, например, через включение дополнительных расходов или доходов, которые необходимо учесть при расчете налоговой базы. Это может быть полезно в ситуациях, когда налогоплательщик получил неожиданный доход или понес неожиданный расход, который не был учтен в исходной форме декларации.

Изменение формы декларации также может быть полезным при использовании различных налоговых льгот или вычетов, которые предоставляются в зависимости от определенных факторов, таких как образование, здоровье или иждивенцы. Включение соответствующих данных в декларацию позволяет налогоплательщикам получить максимальную выгоду от доступных льгот и снизить свою налоговую нагрузку.

В целом, изменение формы декларации предоставляет налогоплательщикам возможность адаптировать налоговые данные к своей ситуации, учитывая изменения в доходах, расходах и налоговых льготах. Это позволяет налогоплательщикам эффективно использовать налоговую декларацию и минимизировать свои налоговые обязательства, соблюдая при этом требования налогового законодательства.

Процедура изменения формы декларации: с чего начать и что нужно знать

Адаптация налоговой отчетности: как организовать процесс изменения документов

Итак, вы оказались в ситуации, когда требуется изменить форму своей налоговой декларации. Этот процесс может показаться сложным и запутанным, однако, правильная организация и знание основных этапов сделают его гораздо более понятным и доступным.

Первым шагом, который необходимо предпринять, является ознакомление с действующим законодательством и требованиями налоговых органов в отношении изменения формы декларации. Важно учесть, что эти требования могут различаться в зависимости от вида налога и особенностей вашей деятельности.

Вторым этапом является подготовка новой формы декларации. Здесь важно точно определить изменения, которые требуется внести, и учесть все требования, предъявляемые налоговыми органами. Чтобы избежать возможных ошибок, рекомендуется проконсультироваться с профессиональными налоговыми консультантами или юристами.

После подготовки новой формы декларации необходимо обратиться в налоговый орган с целью официального уведомления о внесении изменений. В уведомлении следует указать причины и основания для изменения формы декларации, а также представить все необходимые документы и обоснования.

После получения подтверждения о приеме уведомления налоговым органом и согласования изменений, вы можете приступать к заполнению новой формы декларации в соответствии с предоставленными требованиями. Важно следовать инструкциям, указанным в уведомлении, и представить все необходимые документы в поддержку заполненной декларации.

Необходимо отметить, что процедура изменения формы декларации может занять определенное время, поэтому рекомендуется начать все изменения заблаговременно и подготовиться к возможным вопросам или дополнительным требованиям со стороны налоговых органов.

Возможности изменения и ограничения при адаптации налоговой отчетности

В данном разделе рассмотрим возможности и ограничения, с которыми сталкивается налогоплательщик при внесении изменений в формулу своей налоговой декларации. Это важный аспект налоговой практики, который позволяет налогоплательщику учитывать свои особенности и требования национального законодательства.

Рассмотрим основные возможности, которые предоставляются налогоплательщику при модификации своей налоговой отчетности:

- Возможность выбора различных налоговых режимов, которые учитывают размер доходов и характер деятельности;

- Возможность использования различных методов оценки активов и обязательств;

- Гибкость в определении основных ставок налога и прогрессивности;

- Вариативность в расчете налоговых льгот и возможности участия в налоговых программах;

- Возможность применения специальных условий налогообложения в зависимости от структуры и вида налогооблагаемой сделки.

Однако необходимо учитывать и ограничения, которые ограничивают налогоплательщика при изменении формы налоговой отчетности:

- Органы налогового контроля могут проверять правильность и соответствие измененной формы декларации требованиям законодательства;

- Изменение формы налоговой отчетности может потребовать регулярного обновления базы данных и специализированного программного обеспечения;

- Ограничения влекут за собой дополнительные издержки налогоплательщика, связанные с адаптацией налоговых систем и обучением персонала;

- Некоторые налоговые системы могут устанавливать предельные и минимальные значения, которые ограничивают возможности изменения формы налоговой декларации.

Понимание возможностей и ограничений при изменении формы налоговой декларации является важным шагом в пути к налоговой оптимизации и соблюдению налогового законодательства.

Вопрос-ответ

Можно ли изменять формы налоговой декларации после ее подачи?

Нет, после подачи налоговой декларации ее формы изменить нельзя. Поэтому перед подписанием и подачей декларации важно тщательно проверить все данные и убедиться в их правильности. Если вы допустили ошибку или упустили важную информацию, можете обратиться в налоговые органы с просьбой о внесении изменений в декларацию, но это будет возможно только до момента ее подачи.

Что делать, если обнаружил ошибку в заполнении налоговой декларации после подачи?

Если вы обнаружили ошибку в заполнении налоговой декларации после ее подачи, вам следует немедленно обратиться в налоговую службу и сообщить о своей ошибке. В зависимости от характера ошибки и внутренних правил налоговой службы, вам могут предложить различные варианты решения проблемы, например, подать исправленную декларацию или сделать изменения в существующую декларацию. Однако, каждый случай рассматривается индивидуально, поэтому рекомендуется обращаться в налоговую службу для получения конкретных рекомендаций и инструкций.

Могут ли налоговые органы самостоятельно изменять данные в налоговой декларации?

Да, налоговые органы имеют право проводить проверку и дополнительную обработку данных, указанных в налоговой декларации. Если в результате проверки будет обнаружено расхождение или ошибка, налоговые органы могут внести изменения в декларацию. Однако, они должны уведомить налогоплательщика о проведении таких изменений и предоставить ему возможность ознакомиться и высказаться по этому поводу. В случае несогласия с внесенными изменениями, налогоплательщик имеет право обжаловать решение налоговых органов. Варианты разрешения спорных вопросов могут варьироваться в зависимости от конкретной ситуации и законодательства страны.