В мире деловых отношений каждый слово и каждая цифра имеют огромное значение. Точность, надежность и правдивость информации становятся основой успешной работы предприятий и организаций. Но что происходит, когда слова становятся искаженными и числа превращаются в недостоверную информацию? Когда возникает мгновенная необходимость исправить ошибки и понести ответственность за свои действия? Наступает время, когда на плечи бухгалтера ложится тяжелое byrden, и вместе с ним возникают суровые угрозы штрафов и даже судимости.

Работа бухгалтера, несомненно, является одной из самых ответственных в сфере экономики. Лишь одна ошибка в подготовке финансовой отчетности или неверный расчет налогов может привести к непоправимым последствиям для организации и ее руководства. Недостаточная внимательность или некомпетентность финансового аналитика могут вызвать серьезные финансовые потери, ущерб репутации и даже полное разрушение всего трудолюбиво созданного бизнеса. Поэтому бухгалтеры заранее должны быть готовы к тому, что их профессия сопряжена с юридическими рисками и возможностью попадания в ловушку правоприменительной системы.

Существует множество причин, по которым бухгалтер может допустить ошибки в своей работе. Это могут быть технические проблемы в программном обеспечении, человеческий фактор или внешние факторы, влияющие на расчеты. Однако независимо от причин, их последствия могут быть катастрофическими для бухгалтера и всей организации в целом. При недобросовестном выполнении своих обязанностей бухгалтер может столкнуться с суровыми штрафами и возможной уголовной ответственностью на основании преступления экономического характера.

Понятие преследования виновных в неточностях деятельности бухгалтера

В работе бухгалтера существуют ситуации, когда допускаются погрешности и недочеты, которые могут повлечь за собой негативные последствия для организации. Система правовой ответственности направлена на установление надлежащего порядка выявления и преследования таких неточностей. В данном разделе будут рассмотрены понятие и основные аспекты ответственности бухгалтера за возможные ошибки в своей деятельности.

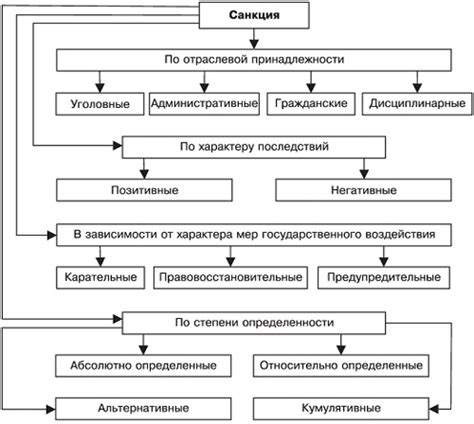

В основе правовой ответственности лежит необходимость привлечения к ответу лиц, совершивших противоправные действия, нанесшие ущерб или причинившие другой негативный эффект. Конкретные виды ответственности и степень наказания могут отличаться в зависимости от характера совершенных ошибок, субъектов, имеющих интерес в их выявлении, и юридической формы организации.

Одним из аспектов ответственности бухгалтера за допущенные ошибки является административное взыскание. Оно может предусматривать штрафные санкции, которые налагаются на должностных лиц и могут варьироваться в зависимости от характера нарушения или доли виновного. Некоторые ошибки могут привести к уголовной ответственности, что может повлечь судимость лица, совершившего правонарушение.

Важно отметить, что ответственность бухгалтера за ошибки в работе несет целью обеспечение надлежащего учета и отчетности, а также защиту интересов организации и ее контрагентов. Регулирование этой ответственности осуществляется нормативно-правовыми актами и устанавливает меры преследования и наказания за выявленные неточности и нарушения в работе бухгалтера.

Различие между гражданско-правовой и уголовной ответственностью

В различных сферах профессиональной деятельности существуют различные виды ответственности за производственные ошибки или нарушения правил. В случае бухгалтерии, ошибки и нарушения могут привести к неблагоприятным последствиям как для предприятия, на котором работает бухгалтер, так и для самого бухгалтера. Главное различие заключается в форме ответственности, которая может быть как гражданско-правовой, так и уголовной.

В гражданско-правовой ответственности главным является восстановление нарушенных прав и возмещение ущерба, причиненного вследствие ошибок или нарушений. Бухгалтер, совершивший ошибку, считается лицом, ответственным за причинение ущерба и обязан компенсировать его. Гражданско-правовая ответственность включает в себя, например, взыскание штрафов, компенсацию потерь или возмещение причиненных убытков.

С другой стороны, уголовная ответственность предполагает нарушение общественного порядка, что может привести к привлечению бухгалтера к уголовной ответственности. В этом случае, бухгалтер считается уголовно ответственным и подлежит наказанию согласно действующему уголовному законодательству. Уголовная ответственность может быть применена в случаях, когда действия бухгалтера являются преступлением и имеют вредные последствия для общества. Возможными видами наказания являются ограничение свободы, лишение прав или даже лишение свободы.

Таким образом, различие между гражданско-правовой и уголовной ответственностью заключается в том, что первая форма предполагает возмещение ущерба, а вторая - наказание за совершение преступления. Бухгалтеру важно понимать оба вида ответственности и следовать правилам, чтобы избежать неблагоприятных последствий.

Последствия некорректных действий в бухгалтерии: наказания и санкции

При нарушении установленных правил и норм, которые регулируют бухгалтерскую деятельность, финансовые специалисты сталкиваются с рядом негативных последствий. В случае выявления ошибок или преступлений, совершенных в ходе работы, им грозят значительные наказания и санкции.

Одним из основных способов регулирования деятельности бухгалтеров являются штрафы, которые могут быть наложены как финансовым органом, так и судом. Несоблюдение правил ведения бухгалтерского учета, подача неправдивой отчетности или утаивание информации может привести к штрафам, размер которых зависит от серьезности нарушений и сопутствующих обстоятельств.

- Халатность, недостаточный контроль или неправильное заполнение внутренних документов могут привести к материальным потерям организации или некорректному отображению её финансового состояния. В случае обнаружения таких нарушений, бухгалтеры могут получить финансовые штрафы.

- Систематическое сокрытие или подтасовка данных в финансовой отчетности с целью мошенничества или обмана третьих лиц может привести к серьезным юридическим последствиям. Такие действия квалифицируются как преступления и могут привести к рассмотрению судебным органом дела о финансовом мошенничестве.

- Кроме штрафов, бухгалтерам, допустившим ошибки в работе, могут быть применены иные взыскания, включающие лишение права занимать управленческие должности, временную или постоянную лишенность авторитета в бухгалтерской сфере, обязательные курсы повышения квалификации или лишение лицензии на занятие бухгалтерской деятельностью.

Понимание и осознание возможных наказаний и санкций за ошибки в бухгалтерской работе является важной составляющей профессиональной деятельности бухгалтера. Тщательное и точное выполнение своих обязанностей, соблюдение принятых стандартов и правил поможет избежать нежелательных последствий и обеспечит надежность и соответствие финансовой отчетности требованиям законодательства.

Государственные органы и органы контроля финансовых данных

В данном разделе мы рассмотрим важную роль государственных органов и органов контроля за финансовой отчетностью в обеспечении правильности и достоверности бухгалтерской информации. Без их деятельности невозможно обнаружить и предотвратить возможные нарушения и ошибки, которые могут серьезно навредить финансовому состоянию компании, а также повлиять на доверие партнеров и инвесторов.

| Государственные органы | Органы контроля за финансовой отчетностью |

|---|---|

| Министерство финансов | Росфинмониторинг |

| Налоговая служба | Комиссия по стандартам бухгалтерского учета |

| Федеральная служба статистики | Банк России |

Государственные органы, такие как Министерство финансов, Налоговая служба и Федеральная служба статистики, играют ключевую роль в регулировании и контроле финансовой сферы. Они разрабатывают законы, регулирующие бухгалтерский учет и отчетность, а также осуществляют мониторинг и анализ финансового состояния организаций.

С другой стороны, органы контроля за финансовой отчетностью, такие как Росфинмониторинг, Комиссия по стандартам бухгалтерского учета и Банк России, отвечают за проверку и контроль над соблюдением бухгалтерских стандартов и правил, а также за выявление и предупреждение финансовых преступлений и мошенничества.

Сотрудники данных органов активно взаимодействуют с бухгалтерами и финансовыми специалистами, проводят проверки, требуют предоставление отчетности и информации, а также контролируют соблюдение правил аудита. Их работа способствует улучшению прозрачности и эффективности бухгалтерской деятельности, а также защите интересов государства и общества в целом.

Уголовные последствия нарушений в профессиональной деятельности бухгалтера

Результаты преступных действий, связанных с необоснованным изменением финансовой отчетности или умышленным сокрытием информации, неизбежно приводят к серьезным уголовным последствиям.

Тщательное изучение отчетности, анализ финансовых данных и своевременное обнаружение и устранение нарушений - вот основные задачи бухгалтера в современном бизнесе. Каждое несоответствие, ошибка или сокрытие информации может оказаться опасным, как для самого предприятия, так и для лица, ответственного за эти действия.

В уголовном праве Российской Федерации предусмотрены статьи, регулирующие ответственность граждан за преступления в сфере экономики и финансов. Они предоставляют правительству и правоохранительным органам возможность пресечения и наказания лиц, причинивших ущерб государству или обществу.

Преступления, связанные с фальсификацией финансовой отчетности или сокрытием доходов, могут повлечь за собой наказание вплоть до лишения свободы. Дается правовая оценка любому действию бухгалтера, которое противоречит правилам и нормам ведения бухгалтерии и нарушает интересы предприятия.

На основе тщательного расследования и собранных доказательств об умышленных противоправных действиях, следователи и прокуроры предъявляют обвинение бухгалтеру, если он причастен к мошенничеству, присвоению, уклонению от уплаты налогов или иных преступлений.

Подобные дела рассматриваются в судах, где заслушивается обвинение и предоставление доказательств. В случае признания бухгалтера виновным может быть назначено наказание, среди которых могут быть штрафы, исправительные работы или даже лишение свободы.

Бухгалтеру следует всегда помнить о возможных уголовных последствиях своих действий и соблюдать законность, этические принципы и профессиональные стандарты в своей работе.

Виды незаконных действий и их последствия для финансового специалиста

В процессе своей профессиональной деятельности финансовый эксперт может столкнуться с различными видами нарушений и преступлений, которые могут иметь серьезные последствия для него как специалиста и для организации, в которой он работает. К сожалению, ошибки и несоблюдение правил налоговой и финансовой отчетности могут привести к юридической и финансовой ответственности.

- Злоупотребление полномочиями или коррупция – незаконное использование власти или получение неправомерного личного выгодного положения. Такие действия могут привести к уголовному преследованию, а предоставление поддельных документов – к отзыву профессиональной лицензии.

- Сокрытие или фальсификация финансовой отчетности – сознательное представление искаженных данных, что может служить основанием для уголовного преследования или административного наказания, а также нанести ущерб репутации компании.

- Уклонение от уплаты налогов – сознательное уклонение от уплаты налогов или использование схем уклонения от налоговых обязательств может повлечь за собой штрафы, налоговые санкции и возможность привлечения к уголовной ответственности.

- Совершение мошенничества – незаконные действия, направленные на получение неправомерной финансовой выгоды. Если бухгалтер участвует в таких действиях, то он может вынудиться не только вернуть средства, но и стать объектом уголовного преследования.

- Незаконное распоряжение средствами организации – присвоение, растрата или иное незаконное использование имущества организации может послужить основанием для уголовного преследования и требования о возмещении ущерба.

Бухгалтерские преступления могут повлечь за собой серьезные последствия – от штрафов и финансовой ответственности до возможной лишения свободы. Понимание различных видов незаконных действий и их возможных последствий поможет финансовым специалистам избежать ошибок и соблюдать законодательство в своей работе.

Последствия налоговых ошибок для финансовых специалистов

Финансовые санкции и штрафы

Как правило, налоговые ошибки могут привести к наложению штрафов и финансовых санкций со стороны налоговых органов. Это может быть связано с неправильным расчетом налоговой базы, неправильным ведением документооборота или другими нарушениями требований налогового законодательства. Кроме того, помимо штрафов, компании также могут быть предписаны дополнительные выплаты, включая неустойки и проценты на суммы налоговой задолженности.

Потеря репутации и клиентов

Ошибки в налоговых расчетах могут привести к негативным последствиям для репутации финансового специалиста и компании в целом. Когда клиенты и партнеры узнают о налоговых проблемах, они могут потерять доверие и перестать сотрудничать с компанией. Это может привести к существенным убыткам и потере потенциальных деловых возможностей. Поэтому важно внимательно следить за точностью налоговой отчетности и правильностью расчетов, чтобы избежать непредвиденных последствий.

Правовые последствия

В случаях налоговых мошенничеств или сознательного утаивания информации, финансовые специалисты могут оказаться перед судом и столкнуться с возможной уголовной ответственностью. Законодательство предусматривает наказание в виде штрафов и лишения свободы для тех, кто совершает серьезные налоговые преступления. Поэтому важно не только избегать ошибок, но и соблюдать требования налогового законодательства, чтобы избежать возможных правовых последствий.

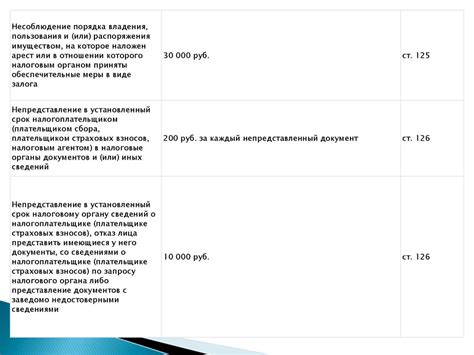

Классификация налоговых правонарушений и санкции за нарушения

В данном разделе будет рассмотрена классификация налоговых нарушений с соответствующими санкциями, предусмотренными законодательством. В ходе своей деятельности участвующий в учете и отчетности специалист может допустить различные налоговые правонарушения, которые подразделяются на несколько категорий. Такие нарушения могут иметь финансовые и юридические последствия для компании и лиц, ответственных за нарушения.

1. Материальные нарушения

Материальные нарушения налогового законодательства связаны с неправильным определением налоговой базы, неверным учетом доходов и расходов, некорректным применением налоговых льгот и прочими ошибками, влияющими на объемы налоговых обязательств компании.

2. Процедурные нарушения

Процедурные нарушения налогового законодательства связаны с невыполнением или неправильным исполнением налоговых обязанностей, что может включать неверное представление отчетности, несвоевременную оплату налоговых платежей и невыполнение требований налоговых инспекторов.

3. Формальные нарушения

Формальные нарушения налогового законодательства связаны с нарушениями требований к составлению и представлению налоговых документов, а также неправильным заполнением сведений или отсутствием необходимой документации.

За каждый тип налогового правонарушения законодательство предусматривает штрафные санкции, которые могут быть назначены в зависимости от степени нарушения и других обстоятельств. Размеры штрафов могут варьироваться в широком диапазоне, включая определенный процент от суммы неуплаченного или неправильно уплаченного налога, фиксированную сумму или даже уголовную ответственность.

Ознакомление с классификацией налоговых правонарушений и соответствующими санкциями поможет бухгалтерам и финансовым специалистам более осознанно и аккуратно выполнять свою работу и избегать нарушений налогового законодательства. Это может предотвратить неприятные последствия для компании, личной ответственности и получения судимости.

Вопрос-ответ

Какие штрафы могут быть наложены на бухгалтера за ошибки в работе?

За ошибки в работе бухгалтера могут быть наложены различные штрафы, в зависимости от характера нарушений. Например, за неправильное оформление документов или нарушение сроков предоставления отчетности предусмотрены административные штрафы в размере от нескольких тысяч до нескольких сотен тысяч рублей. Если бухгалтер совершил финансовую махинацию или сознательно скрыл доходы или задолженности, то ему может грозить уголовная ответственность.

Какие последствия могут быть у бухгалтера в случае уголовной ответственности?

В случае уголовной ответственности бухгалтера за финансовые махинации, мошенничество или умышленное сокрытие доходов, ему грозит возможная судимость. Длительность наказания зависит от тяжести преступления и может составлять от нескольких лет до десятков лет лишения свободы. Кроме того, бухгалтер может лишиться права занимать должности, связанные с финансовой деятельностью, и статьисключенным из профессиональных бухгалтерских организаций.

Какие действия считаются финансовыми махинациями и приводят к уголовной ответственности?

Финансовыми махинациями, за которые бухгалтеру грозит уголовная ответственность, могут быть считаны различные действия. Например, подделка документов, завышение или занижение стоимости активов или задолженностей, создание фиктивных контрагентов, незаконное перераспределение доходов и расходов, сокрытие налоговой базы, уклонение от уплаты налогов и другие махинации, направленные на обман государства или общества.

Какие меры предусмотрены законодательством для предотвращения ошибок в работе бухгалтера?

Для предотвращения ошибок в работе бухгалтера законодательством предусмотрены различные меры. Для начала, требуется профессиональная подготовка бухгалтера, которая должна быть актуальной и соответствовать современным требованиям бухгалтерии. Далее, бухгалтер должен строго соблюдать все нормативно-правовые акты, регулирующие бухгалтерскую и налоговую отчетность. Также рекомендуется применение специальных программ и технологий для автоматизации бухгалтерских процессов, что помогает уменьшить риск возникновения ошибок.

Какие ответственные последствия могут возникнуть для бухгалтера в случае ошибок в работе?

Ответственность бухгалтера за ошибки в работе может привести к различным последствиям. Во-первых, он может быть подвергнут штрафу или иным денежным взысканиям со стороны налоговых органов или других государственных органов, если его деятельность привела к финансовым потерям для организации или нарушению законодательства. Во-вторых, в случае совершения умышленных преступных действий или грубых нарушений, бухгалтер может быть привлечен к уголовной ответственности и получить судимость.

Какие действия помогут бухгалтеру избежать ответственности за ошибки?

Чтобы избежать ответственности за ошибки в работе, бухгалтер должен придерживаться определенных правил и процедур, а именно: тщательно проверять все документы и данные перед их обработкой, следить за соблюдением законодательства и требований регулирующих органов, обновлять свои знания и навыки, быть внимательным и аккуратным в своей работе. Также важно соблюдать принципы этики и профессиональные стандарты, не допускать конфликта интересов и поддерживать надлежащую документацию, которая будет служить подтверждением правильности проведенных операций.