Оказаться в прошлом, в мире, где свои следы оставили история, события, и даже люди – кажется невозможным. Но что если я расскажу вам о существующей возможности, благодаря которой вы сможете бросить взгляд на прошлые годы и узнать то, что до сих пор оставалось под сомнением?

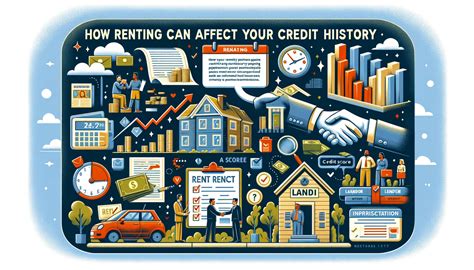

Блистательная идея, дарящая каждому человеку возможность совершить свое личное путешествие во времени, называется «проверкой кредитной истории». Это мастерство умения интерпретировать записи, которые были сделаны в кредитных архивах, позволяет определить, каким образом вам удалось прожить свою финансовую жизнь и насколько успешно вы преодолевали финансовые невзгоды.

Каким образом можно совершить это удивительное путешествие? Технологии сегодня делают его реальностью. Чтобы расшифровать тайные записи, нужно обратиться к надежному источнику информации – кредитному бюро. Здесь, в глубинах баз данных, хранятся краткие, но значимые эпизоды из вашей финансовой жизни. Теперь каждый человек, желающий разгадать эту затянувшуюся загадку, может получить доступ к своим личным записям.

Получение информации о состоянии собственной кредитной истории

Каждый гражданин имеет возможность узнать подробную информацию о своем финансовом прошлом, которая включает в себя данные о его кредитной активности и погашении кредитов. Доступ к такой информации может быть полезен при принятии решений о займах или крупных финансовых сделках.

Одним из способов получить информацию о своей кредитной истории является обращение в кредитным бюро, которое является организацией, ответственной за сбор и хранение данных о кредитной активности. Для получения такой информации необходимо обратиться в одно из кредитных бюро, предоставив заполненную анкету с необходимыми персональными данными и оплатив соответствующую плату.

Также на практике существуют веб-сервисы, предоставляющие доступ к информации о кредитной истории. Пользователь может зарегистрироваться на соответствующем веб-сайте и получить онлайн доступ к своей кредитной истории. Это удобный и быстрый способ получения информации без необходимости посещать офисы кредитных бюро.

Получение информации о кредитной истории является важным шагом для контроля собственных финансов и понимания своей платежеспособности. Зная состояние своей кредитной истории, человек может принимать осознанные финансовые решения и строить свои планы на будущее с учетом своей кредитной истории.

Регистрация в кредитных агентствах: начните построение вашей кредитной истории прямо сейчас

Регистрация в кредитных бюро – это первый шаг в создании вашей надежной истории финансового поведения. Кредитные агентства являются теми организациями, которые собирают и хранят информацию о ваших финансовых обязательствах и платежных привычках. Они выполняют роль надежного реестра, где банки и другие финансовые учреждения могут обращаться для оценки вашей кредитной истории.

Процесс регистрации в кредитных бюро достаточно простой и займет всего несколько минут вашего времени. Вам понадобится заполнить анкету, предоставить необходимые документы и подтвердить свою личность. Некоторые кредитные агентства предоставляют возможность регистрации онлайн, что упрощает и ускоряет процесс.

Важно отметить, что при регистрации в кредитных агентствах нужно быть внимательным и предоставлять достоверную информацию. Неверные данные могут привести к ошибкам в вашей кредитной истории и негативно сказаться на вашей дальнейшей финансовой репутации. Кроме того, стоит учитывать, что регистрация в кредитных бюро является добровольной и эти агентства могут взимать некоторую плату за предоставление своих услуг.

Итак, если вы стремитесь к финансовой стабильности и хотите иметь возможность воспользоваться лучшими финансовыми условиями, необходимо пройти регистрацию в кредитных агентствах. Заполните анкету, предоставьте необходимые документы и начните создавать вашу надежную кредитную историю уже сегодня.

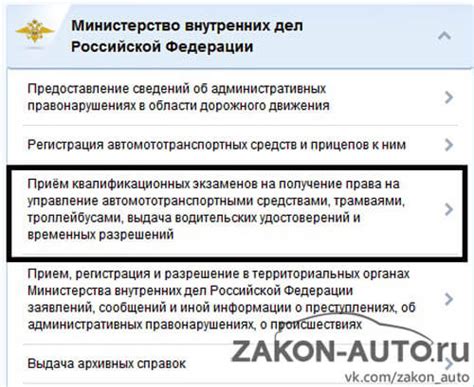

Ознакомление с нормативными актами в сфере кредитной истории

Для осуществления контроля и проверки кредитной истории нередко требуется ознакомление с такими правовыми документами, как законы, постановления правительства, нормативно-правовые акты и иные регулятивные документы. Эти акты устанавливают основные принципы формирования и функционирования кредитной истории, а также определяют права и обязанности кредиторов и заемщиков.

Ознакомление с законодательством в сфере кредитной истории имеет ряд важных преимуществ. Во-первых, это помогает заемщикам быть в курсе своих прав и обязанностей при получении и погашении кредитов. Во-вторых, это способствует предотвращению возможных нарушений со стороны кредиторов и обеспечивает защиту интересов заемщиков. В-третьих, это создает рамки и принципы функционирования кредитной системы в стране, устанавливает требования к кредитным организациям и регулирует процесс формирования кредитной истории.

Ознакомление с законодательством может осуществляться как непосредственно самостоятельно, так и с помощью профессиональных консультантов. Важно уделить достаточно времени и внимания изучению нормативных актов и их пониманию, чтобы быть в курсе всех правовых аспектов своей кредитной истории.

- Изучите основные законы, регулирующие кредитную историю.

- Ознакомьтесь с правами и обязанностями заемщика в соответствии с законодательством.

- Получите информацию о процессе формирования и поддержания кредитной истории.

- Обратитесь за помощью к специалистам, если вам требуется консультация по вопросам законодательства.

- Следите за изменениями в законодательстве и своевременно вносите необходимые корректировки в свои действия в контексте кредитной истории.

Ознакомление с законодательством в сфере кредитной истории является важным шагом в осознанном подходе к управлению своими финансами и обеспечивает большую защиту интересов заемщиков.

Как запросить свой кредитный доклад

Если вас интересует информация о состоянии вашей финансовой истории и вы хотите получить свою текущую кредитную оценку, то вы можете отправить заявку на получение кредитного отчета. Этот документ предоставляет подробную информацию о вашей платежеспособности, кредитных обязательствах и сроках возврата.

Для начала процедуры вам нужно обратиться к одному из органов кредитной истории, которых существует несколько в каждой стране. Это могут быть бюро кредитных историй, кредитные агентства или центры по предоставлению кредитной информации. Ваша заявка будет подана через официальный сайт или офис выбранной организации.

Важно отметить:

Каждое кредитное учреждение имеет свои собственные процедуры и требования для подачи заявки. Некоторые могут потребовать вашу личную письменную заявку с указанием причины запрашиваемого отчета, в то время как другие могут предложить возможность оформления заявки онлайн. Часто для проверки личности потребуется отправка дополнительных идентификационных документов.

Процесс обработки вашей заявки может занять некоторое время, поэтому будьте готовы к задержке в получении результата. Как правило, кредитное учреждение предоставляет вам информацию о вашем кредитном докладе письменным путем или через электронную почту. Вам могут также понадобиться копии дополнительных документов или подтверждений личности, чтобы получить доступ к вашему отчету.

Запрашивая свой кредитный отчет, вы получаете возможность осведомиться о своей финансовой истории, а также понять, какие факторы влияют на вашу кредитоспособность. Это поможет вам принимать более осознанные решения в области финансов и сделать шаги к улучшению своего кредитного рейтинга в будущем.

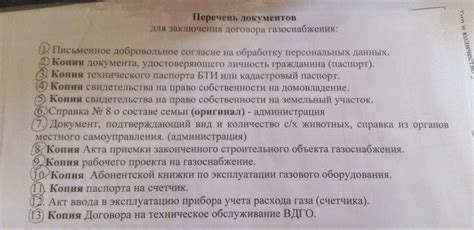

Необходимые документы для установки данных о финансовой истории

Каждое финансовое учреждение, которое предоставляет услуги по анализу и проверке финансовой истории, требует определенные документы для установки и подтверждения данных. Эти документы не только играют роль в идентификации заявителя, но и помогают собрать всю необходимую информацию для создания полноценного финансового профиля.

Вот список основных документов, которые могут потребоваться в процессе проверки кредитной информации:

- Паспорт: Идентификационный документ, который подтверждает личность заявителя и содержит информацию о его/её полном имени, дате рождения и гражданстве.

- Права/Водительское удостоверение: Документ, удостоверяющий право управления транспортным средством. В некоторых случаях, это также может быть использовано как один из способов идентификации заявителя.

- Свидетельство о рождении: Хотя это не является обязательным, но в случае отсутствия паспорта, свидетельство о рождении может использоваться в качестве дополнительного идентификационного документа.

- Трудовая книжка/Справка о доходах: Эти документы могут быть использованы для подтверждения стабильности дохода заявителя. Это может включать копии трудовых контрактов, выписки со счетов или справки о зарплате от работодателя.

- Банковские выписки: Для проверки финансовых транзакций и наличия сбережений у заявителя, банковские выписки за последние 3-6 месяцев могут быть необходимы.

- Документы на недвижимость и автомобили: Если заявитель владеет недвижимостью или автомобилем, копии соответствующих документов могут быть потребованы в целях оценки его/её финансового состояния.

Необходимые документы могут различаться в зависимости от учреждения, проводящего проверку, а также от конкретных требований заявителя и целей проверки. Важно предоставить все запрошенные документы в полном объеме для точного и надежного анализа финансовой истории.

Оплата услуги анализа истории использования финансовых ресурсов

Когда решено провести проверку информации о прошлых финансовых операциях, на которые сильно влияют не только кредитные средства, но и другие ресурсы, нужно заботиться о финансовой доступности этого процесса. Важно знать, где и как можно воспользоваться услугами, способы оплаты данных процедур, а также стоимость получения всей необходимой информации.

Для проведения анализа о текущем состоянии кредитных ресурсов и финансовых операций, предоставляется ряд платных услуг. Разные организации предлагают различные варианты проверки, а каждый из них связан с определенной стоимостью. Оплачивая услугу анализа кредитной истории, можно получить доступ к информации о своем финансовом положении, пройдя необходимую проверку и запросив официальный отчет.

- Комиссия за услуги анализа составляет разную сумму, в зависимости от выбранной организации и предоставляемых опций. Некоторые компании предлагают различные пакеты услуг по проверке информации, включающие в себя как общую статистику на основе кредитной истории, так и более подробные отчеты о финансовой активности.

- Существует несколько способов оплаты данных процедур - это может быть оплата онлайн на официальном сайте компании, оплата по банковскому переводу или через платежные системы. При выборе конкретного способа оплаты учитывайте удобство и доступность для вас.

Важно помнить, что оплата услуг анализа истории финансовых ресурсов носит исключительно платный характер. Использование качественных и проверенных сервисов поможет получить точную и достоверную информацию о прошлых финансовых операциях и своем кредитном положении в целом.

Получите информацию о своем кредитном прошлом через банковскую систему

Запросить кредитную историю через банк

Банковская система имеет доступ к информации о кредитной истории клиентов, так как они часто пользуются банковскими услугами и заемными продуктами. Благодаря банковским программам и партнерству с кредитными бюро, банк может предоставить вам информацию о вашей кредитной истории.

Что вам потребуется

Зачастую, для получения информации о вашей кредитной истории через банк, вам потребуется предоставить документы, подтверждающие вашу личность. Это может быть паспорт, водительские права или идентификационная карта. Также, возможно, понадобится предоставить сведения о ваших банковских счетах и истории сотрудничества с данным банком.

Преимущества проверки через банк

Получение информации о кредитной истории через банк может иметь свои преимущества. Во-первых, процесс будет надежным, так как банк обычно работает с проверенными источниками данных. Во-вторых, банк может предложить индивидуальную консультацию и помощь в анализе вашей кредитной истории, предоставляя более глубокое понимание вашего финансового положения. В-третьих, проверка через банк может быть бесплатной или предоставляться по более низкой цене, чем у независимых кредитных бюро.

Процесс получения информации о кредитной истории через банк

Чтобы узнать о возможности проверки кредитной истории через банк, вы можете посетить ближайшее отделение банка или связаться с их службой поддержки. Сотрудники банка могут предоставить вам полную информацию о требуемых документах и процедуре получения информации о кредитной истории.

Важно отметить, что не все банки предоставляют доступ к кредитной истории своих клиентов. Поэтому перед обращением за информацией рекомендуется уточнить возможности и условия такой проверки в своем банке.

Выбор банка, предоставляющего услугу

Один из важных аспектов при выборе банка для проверки кредитной истории - это репутация и опыт банка в финансовой сфере. Банк, имеющий долгую и успешную историю, обычно обладает более высоким уровнем надежности и качеством предоставляемых услуг. Важно узнать о репутации банка среди других клиентов, их отзывы и рекомендации помогут вам принять правильное решение.

Другим важным фактором при выборе банка для проверки кредитной истории является гибкость и четкость предоставляемых услуг. Уделите внимание условиям и срокам предоставления отчетов о кредитной истории, а также вариантам оплаты. Имеется ли возможность получить подробную информацию о вашей кредитной истории онлайн или только в отделении банка? Обратитесь к разным банкам и узнайте, какие услуги они предлагают и насколько они соответствуют вашим потребностям.

Выбор банка, предоставляющего услугу проверки кредитной истории, является важным этапом в обеспечении вашей финансовой безопасности и стабильности. Помните о значимости репутации и опыта банка, а также о гибкости и доступности предоставляемых им услуг. При выборе банка, ориентируйтесь на свои потребности и требования, чтобы быть уверенным в качестве и достоверности полученной кредитной информации.

Требуемые документы для анализа кредитной информации

Для рассмотрения кредитной истории и определения кредитоспособности клиента требуется предоставить определенный набор документов, содержащих релевантную информацию об его финансовом положении и платежной дисциплине. Важно убедиться, что предоставленная информация достоверна и достаточна для получения объективного результата.

Список документов для проверки может включать следующие элементы:

1. Удостоверение личности - документ официального характера, подтверждающий личность заявителя. Могут быть приняты паспортные данные, водительское удостоверение или иной идентификационный документ.

2. Паспортные данные супруга/супруги - для заявителей, состоящих в браке, может потребоваться предоставление паспортных данных супруга или супруги.

3. Подтверждение доходов - документы, свидетельствующие о регулярности источника дохода заявителя. Это может быть справка с работы, выписка из банковского счета, налоговая декларация и т.д.

4. История занятости - документация, демонстрирующая стабильность и длительность текущего и предыдущих мест работы. Могут быть запрошены трудовые книжки, выписки из трудового договора, договоры о найме итд.

5. Банковские выписки - отчеты о денежных операциях на банковском счете, которые позволяют оценить финансовое положение заявителя и его источники средств.

6. Документы о кредитах - информация о текущих или предыдущих кредитах, включая сведения о суммах, сроках и платежах по существующим кредитам.

7. Документы о задолженностях - документы о возможных просрочках или задолженностях предыдущих или настоящих займов.

8. Рекомендации - документы, предоставленные работодателем или прежнеми кредиторами, подтверждающие надежность и кредитоспособность заявителя.

9. Прочие документы - дополнительная информация, такая как свидетельство о браке, свидетельство о рождении детей, сделки с недвижимостью и другая релевантная документация.

Имейте в виду, что конкретные требования к документам могут отличаться в зависимости от страны, банка или кредитора, поэтому предварительно уточните их.

Оформление заявки на анализ собственного кредитного прошлого

Если Вы хотели бы получить подробную информацию о своей финансовой истории в прошлом и узнать, какие данные делаются доступными кредитным организациям при оценке вашей надежности как плательщика, значит, время заполнить заявку на проверку кредитного отчета.

Шаг 1: Заполнение персональных данных

Первым шагом в процессе заполнения заявки является предоставление персональных данных, необходимых для идентификации заявителя. Вам может потребоваться указать ФИО, дату рождения, текущий адрес проживания и контактные данные.

Шаг 2: Уточнение требуемой информации

Далее потребуется указать различные дополнительные данные, в зависимости от требований конкретной организации. Категории вопросов могут включать информацию о предыдущих местах работы и доходах, адресах проживания за последние несколько лет или данные о существующих кредитных обязательствах.

Шаг 3: Подпись и отправка заявки

После полного заполнения заявки, важно подписать ее собственноручно, подтверждая достоверность предоставленной информации. Затем, заявку можно отправить кредитному бюро или другой организации, занимающейся анализом кредитной истории.

Важно помнить, что процесс проверки кредитной истории может занять некоторое время. Обычно после отправки заявки, может потребоваться несколько рабочих дней для обработки запроса и подготовки отчета.

Ожидание результатов анализа вашей кредитной истории

Даже после того, как вы предоставили все необходимые документы и информацию для проверки вашей кредитной истории, процесс анализа может занять некоторое время. Вы ожидаете получить подробный отчет о вашей актуальной финансовой ситуации, включающий информацию о вашей платежеспособности, ранее взятых кредитах и других финансовых обязательствах. В этом разделе вы узнаете, что делать во время ожидания результатов проверки и какие шаги предпринять по их окончании.

Чтобы сделать процесс ожидания более комфортным, рекомендуется периодически проверять свою электронную почту или личный кабинет на предмет уведомлений от кредитных бюро или банков. Они могут сообщить вам об обработке вашего запроса и приблизительных сроках получения результатов. Важно сохранить спокойствие и защитить себя от стресса, следуя данным инструкциям.

- Пока ожидаете результатов проверки, используйте это время для самоанализа своих финансов. Оцените свои должны ли вам сотрудникими

- После получения результатов анализа кредитной истории, внимательно изучите отчеты от кредитных бюро и банков. Они могут содержать важную информацию о вашей кредитной активности и возможных проблемах. В случае обнаружения каких-либо ошибок или несоответствий, необходимо незамедлительно обратиться в соответствующие организации для исправления данных.

- При получении положительных результатов проверки кредитной истории, можно начать планировать финансовые действия на будущее. Улучшение платежеспособности, взятие новых кредитов или укрепление текущих финансовых позиций - все это становится возможным с хорошей кредитной историей в руках.

- В случае выявления проблемных моментов в отчете кредитной истории, необходимо проконсультироваться с финансовыми специалистами, чтобы разработать план действий. Они помогут вам восстановить кредитную репутацию и улучшить ваш финансовый статус.

Не забывайте, что проверка кредитной истории - это важный шаг в финансовом планировании и принятии решений. От результатов этой проверки может зависеть ваша возможность получить кредиты или сделать другие финансовые операции. Поддерживайте свою кредитную историю в хорошем состоянии и не забывайте о периодической проверке ее актуальности и достоверности.

Онлайн-сервисы для проверки состояния вашей кредитной истории

В настоящее время существует множество онлайн-сервисов, которые предоставляют возможность проверить состояние вашей кредитной истории. Такие сервисы позволяют вам получить всю необходимую информацию о вашей финансовой активности без необходимости отправлять запросы или посещать офисы финансовых учреждений.

Одним из крупнейших онлайн-сервисов проверки кредитной истории является "Кредит-Бюро". Он предлагает удобный и надежный способ узнать вашу текущую кредитную историю, включая информацию о просроченных платежах, кредитных договорах и заявках на кредиты.

Еще одним сервисом, позволяющим проверить кредитную историю онлайн, является "БД Кредит". Он предлагает своим пользователям возможность получить подробный отчет о состоянии истории и предоставляет полную информацию о задолженностях, просроченных платежах и состоянии кредитных договоров.

Для получения доступа к своей кредитной истории онлайн вам может потребоваться создать учетную запись на соответствующем веб-сайте и предоставить некоторую личную информацию для верификации вашей личности. После того, как вы завершите этот процесс, вам будет предоставлена возможность получить детализированный отчет о состоянии вашей кредитной истории в удобном для вас формате.

| Онлайн-сервис | Описание |

|---|---|

| Кредит-Бюро | Крупнейший сервис проверки кредитной истории, предоставляет информацию о просрочках платежей, кредитных договорах и заявках на кредиты |

| БД Кредит | Сервис, позволяющий получить детальный отчет о состоянии кредитной истории, включая задолженности, просроченные платежи и состояние кредитных договоров |

Вопрос-ответ

Как узнать свою кредитную историю?

Есть несколько способов проверить свою кредитную историю. Во-первых, вы можете обратиться в Банк России, осуществляющий доступ к базе данных кредитных историй физических лиц. Во-вторых, вы можете обратиться в специализированные кредитные бюро, такие как Национальное кредитное бюро или Эквифакс, и заказать отчет о своей кредитной истории. Также, с 1 января 2021 года вступило в силу новое правило, по которому граждане России имеют право ежегодно бесплатно получать копию своей кредитной истории у любого кредитного бюро.

Какие документы нужны для проверки кредитной истории?

Для проверки своей кредитной истории в Банке России или кредитном бюро вам потребуется предоставить некоторые документы. Обычно требуется паспорт, который подтверждает вашу личность, а также документы, удостоверяющие вашу прописку. Также могут потребоваться дополнительные документы, такие как СНИЛС или договоры о кредитах, если вы хотите получить более детальную информацию о своей кредитной истории.

Как часто стоит проверять свою кредитную историю?

Рекомендуется проверять свою кредитную историю регулярно, чтобы быть в курсе своей финансовой ситуации и своего кредитного рейтинга. Это особенно важно, если вы планируете взять кредит или оформить ипотеку в ближайшее время. Некоторые эксперты советуют проверять свою кредитную историю не реже одного раза в год, чтобы своевременно заметить и исправить возможные ошибки или фальсификации в отчете.